Tỷ phú Philippe Laffont đã bán 72% cổ phần của Coatue tại Nvidia và đổ tiền vào công ty dẫn đầu ngành công nghiệp kép giá rẻ lịch sử này

Ở Phố Wall, việc công bố dữ liệu quan trọng là chuyện thường xuyên xảy ra. Báo cáo lạm phát và việc làm hàng tháng, cùng với việc các doanh nghiệp hàng đầu của Phố Wall báo cáo kết quả hoạt động hàng quý của họ trong khoảng thời gian sáu tuần mỗi quý, có thể khiến việc công bố dữ liệu quan trọng dễ dàng lọt vào tầm ngắm.

Ngày 14 tháng 8 đánh dấu thời điểm có thể được coi là đợt đổ dữ liệu quan trọng nhất trong quý thứ ba. Đây là ngày cuối cùng để các nhà đầu tư tổ chức và nhà quản lý tài sản giàu có nộp Mẫu 13F cho Ủy ban Chứng khoán và Giao dịch. Báo cáo 13F nêu chi tiết về cổ phiếu mà các nhà quản lý tiền thông minh nhất và thành công nhất ở Phố Wall đã mua và bán trong quý gần nhất (tức là quý kết thúc vào tháng 6).

Đó là một quý đặc biệt bận rộn với các phép cộng và trừ của tỷ phú Philippe Laffont tại Coatue Management. Quỹ phòng hộ của Laffont, chủ yếu tập trung vào các cổ phiếu công nghệ có tốc độ tăng trưởng cao, giám sát tài sản trị giá hơn 25 tỷ USD trải rộng trên 74 cổ phiếu nắm giữ.

Điều đáng chú ý nhất về hoạt động giao dịch của Laffont là việc ông tiếp tục bán cổ phiếu nắm giữ hàng đầu trước đây. Nvidia (NASDAQ: NVDA)cũng như việc anh ấy mua cổ phần của một công ty dẫn đầu trong hai ngành.

Quỹ của Laffont đã giảm gần 3/4 cổ phần của Nvidia sau 15 tháng

Khi tháng 3 năm 2023 kết thúc, Coatue Management nắm giữ 49.802.020 cổ phiếu Nvidia đã điều chỉnh chia tách. Tôi nói “điều chỉnh theo tỷ lệ chia tách” bởi vì vua trí tuệ nhân tạo (AI) đã hoàn thành đợt chia cổ phiếu kỳ hạn 10 tặng 1 mang tính lịch sử vào tháng 6 năm 2024.

Nhưng khi bức màn khép lại vào quý 2, quỹ của Laffont “chỉ” nắm giữ 13.754.447 cổ phiếu Nvidia. Điều này tương đương với mức giảm 72% trong 15 tháng và khiến Nvidia từ vị trí nắm giữ hàng đầu của Coatue tính theo giá trị thị trường xuống vị trí thứ 4.

Việc chốt lời có thể giải thích cho việc Laffont kiên trì bán cổ phiếu. Kể từ đầu năm 2023, cổ phiếu của Nvidia đã tăng gần 750%, giúp công ty đạt được giá trị thị trường khoảng 2,7 nghìn tỷ USD. Chúng tôi chưa bao giờ chứng kiến giá trị của một doanh nghiệp dẫn đầu thị trường tăng nhanh đến vậy, điều này có thể khuyến khích Laffont và nhóm của ông đăng ký.

Nhưng có thể có nhiều thứ cho việc bán hàng này hơn là những gì bạn thấy.

Ví dụ: mọi đổi mới, công nghệ và xu hướng thay đổi trò chơi kể từ khi Internet ra đời đều phải hứng chịu bong bóng đầu hiệp. Những bong bóng này liên tục xảy ra do các nhà đầu tư đánh giá quá cao mức độ nhanh chóng mà một công nghệ hoặc cải tiến mới sẽ được người tiêu dùng và/hoặc doanh nghiệp áp dụng. Luôn luôn, mọi công nghệ, cải tiến và xu hướng mới này đều cần thời gian để trưởng thành, điều này dường như không bao giờ đáp ứng được kỳ vọng của nhà đầu tư. Nhiều khả năng, AI là sản phẩm tiếp theo trong chuỗi dài những đổi mới được cường điệu hóa quá mức và sẽ cần thời gian để trưởng thành.

Ngoài ra, đội ngũ quản lý và hội đồng quản trị của Nvidia không mang lại cho các tỷ phú hoặc nhà đầu tư hàng ngày lý do để hào hứng. Không một người trong nội bộ Nvidia nào mua cổ phiếu của công ty họ trên thị trường mở kể từ Giám đốc tài chính Colette Kress vào tháng 12 năm 2020. Gần 4 năm không có hoạt động mua nội bộ gửi một thông điệp rõ ràng đến Phố Wall rằng cổ phiếu không hấp dẫn.

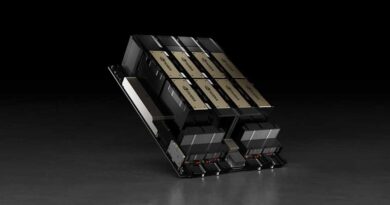

Laffont và các cố vấn của ông cũng có thể đoán trước được áp lực cạnh tranh sẽ gia tăng đối với Nvidia trong những quý tới. Một số nhà sản xuất chip đã ra mắt hoặc đang trong quá trình phát triển các bộ xử lý đồ họa AI (GPU) sẽ cạnh tranh trực tiếp với kiến trúc GPU H100 phổ biến của Nvidia và kiến trúc GPU Blackwell sắp ra mắt.

Hơn nữa, cả bốn khách hàng hàng đầu của Nvidia tính theo doanh thu thuần đều đang phát triển nội bộ nền tảng GPU của riêng họ. Ngay cả khi những khách hàng này chọn chỉ bổ sung phần cứng Nvidia mà họ đã mua, đây có vẻ là một tín hiệu rõ ràng rằng cơ hội đặt hàng trong tương lai sẽ bị hạn chế.

Nhưng trong khi Philippe Laffont bán phá giá cổ phiếu của Nvidia, ông lại đổ xô vào một công ty có giá rẻ lịch sử, đứng đầu bảng xếp hạng trong hai ngành.

Tỷ phú Philippe Laffont không thể thiếu người dẫn đầu ngành công nghiệp kép rẻ tiền trong lịch sử này

Mặc dù Laffont và nhóm của ông đã bổ sung vào 21 vị thế hiện có và mở cổ phần ở sáu vị thế khác trong quý kết thúc vào tháng 6, giao dịch mua thực sự nổi bật là 702.235 cổ phiếu được thêm vào vị thế hiện tại của Coatue trong Amazon (NASDAQ: AMZN). Khoảng 10,77 triệu cổ phiếu Amazon do Coatue nắm giữ tương đương hơn 7% tài sản đầu tư (tính đến ngày 30 tháng 6) và là cổ phiếu nắm giữ lớn thứ hai của quỹ tính theo giá trị thị trường, chỉ sau Nền tảng Meta.

Hầu hết các nhà đầu tư đều quen thuộc với Amazon vì đây là công ty dẫn đầu thương mại điện tử không thể tranh cãi. Năm 2023, nó chiếm gần 38% thị phần bán lẻ trực tuyến trong nước, hơn 31 điểm phần trăm so với năm 2023. Walmartchiếm vị trí số 2.

Trong khi sự hiện diện thương mại điện tử của Amazon là bộ mặt của công ty và giúp thu hút hơn 3 tỷ lượt truy cập mỗi tháng, doanh số bán lẻ trực tuyến tạo ra tỷ suất lợi nhuận thấp và dòng tiền hoạt động tối thiểu. Phần lớn những điều khiến Amazon trở nên đặc biệt có thể bắt nguồn từ ba phân khúc hoạt động phụ trợ, không phân khúc nào trong số đó quan trọng hơn Amazon Web Services (AWS).

Theo dữ liệu từ công ty phân tích công nghệ Canalys, AWS chiếm 33% thị phần chi tiêu toàn cầu cho nền tảng dịch vụ cơ sở hạ tầng đám mây trong quý kết thúc vào tháng 6. Con số này vượt xa thị phần 20% của Microsoftcủa Azure, nhà cung cấp dịch vụ cơ sở hạ tầng đám mây số 2.

Chi tiêu cho dịch vụ đám mây dành cho doanh nghiệp vẫn đang trong giai đoạn mở rộng tương đối sớm. Đầu tiên, cuộc cách mạng AI đang thu hút nhiều sự quan tâm đến các giải pháp AI tổng quát và các mô hình ngôn ngữ lớn đang được tích hợp vào AWS cho khách hàng. AWS liên tục chiếm từ 50% đến 100% thu nhập hoạt động của Amazon hàng quý và chịu trách nhiệm cho một tỷ lệ phần trăm khá lớn trong sự tăng trưởng nhanh chóng của dòng tiền của công ty.

Hai phân khúc phụ trợ quan trọng khác bao gồm dịch vụ quảng cáo và dịch vụ đăng ký. Với hơn 3 tỷ khách truy cập mỗi tháng và thư viện nội dung ngày càng mở rộng, Amazon không gặp khó khăn gì trong việc thống trị quyền định giá quảng cáo mạnh mẽ.

Trong khi đó, Amazon gần đây đã đạt được thỏa thuận quyền phát trực tuyến kéo dài 11 năm với NBA và WNBA, đồng thời là đối tác phát trực tuyến độc quyền của NFL. Bóng đá đêm thứ năm. Việc đảm bảo các gói thể thao phổ biến sẽ chỉ làm tăng giá trị của các đăng ký Prime.

Mảnh ghép cuối cùng khiến Laffont ưu ái Amazon hơn Nvidia là mức định giá rẻ lịch sử của nó. Trong suốt những năm 2010, các nhà đầu tư đã trả trung bình gấp 30 lần dòng tiền để sở hữu cổ phiếu của Amazon. Tính đến thời điểm viết bài này vào ngày 26 tháng 9, cổ phiếu được định giá thấp hơn 13 lần dòng tiền vào năm 2025.

Với mức định giá được cho là hấp dẫn hơn bất kỳ thời điểm nào trong thời gian tồn tại được giao dịch công khai của mình, Amazon có các công cụ và tài sản vô hình cần thiết để vượt qua Nvidia về mặt hoàn trả.

Bạn có nên đầu tư 1.000 USD vào Amazon ngay bây giờ không?

Trước khi bạn mua cổ phiếu trên Amazon, hãy cân nhắc điều này:

các Cố vấn chứng khoán Motley Fool nhóm phân tích vừa xác định những gì họ tin là 10 cổ phiếu tốt nhất để các nhà đầu tư mua ngay bây giờ… và Amazon không phải là một trong số đó. 10 cổ phiếu bị cắt giảm có thể mang lại lợi nhuận khổng lồ trong những năm tới.

Hãy cân nhắc khi nào Nvidia lập danh sách này vào ngày 15 tháng 4 năm 2005… nếu bạn đầu tư 1.000 USD vào thời điểm chúng tôi đề xuất, bạn sẽ có $743,952!*

Cố vấn chứng khoán cung cấp cho các nhà đầu tư một kế hoạch chi tiết dễ thực hiện để đạt được thành công, bao gồm hướng dẫn xây dựng danh mục đầu tư, cập nhật thường xuyên từ các nhà phân tích và hai lựa chọn cổ phiếu mới mỗi tháng. các Cố vấn chứng khoán dịch vụ có nhiều hơn gấp bốn lần sự trở lại của S&P 500 kể từ năm 2002*.

Xem 10 cổ phiếu »

*Cố vấn chứng khoán trở lại kể từ ngày 23 tháng 9 năm 2024

Randi Zuckerberg, cựu giám đốc phát triển thị trường và phát ngôn viên của Facebook và là chị gái của Giám đốc điều hành Meta Platforms Mark Zuckerberg, là thành viên ban giám đốc của The Motley Fool. John Mackey, cựu Giám đốc điều hành của Whole Foods Market, một công ty con của Amazon, là thành viên ban giám đốc của The Motley Fool. Sean Williams có vị trí tại Amazon và Meta Platforms. Motley Fool có quan điểm và đề xuất Amazon, Meta Platforms, Microsoft, Nvidia và Walmart. Motley Fool đề xuất các tùy chọn sau: cuộc gọi dài tháng 1 năm 2026 trị giá $395 trên Microsoft và cuộc gọi ngắn tháng 1 năm 2026 $405 trên Microsoft. Motley Fool có chính sách tiết lộ thông tin.

Tỷ phú Philippe Laffont đã bán 72% cổ phần của Coatue trong Nvidia và đổ tiền vào công ty dẫn đầu ngành công nghiệp kép giá rẻ lịch sử này được xuất bản lần đầu bởi The Motley Fool