Quỹ ETF Vanguard này vừa đạt mức cao nhất mọi thời đại khi nó tiếp tục vượt trội so với S&P 500 và Nasdaq Composite trong 3 năm qua

Trong ba năm qua, S&P 500 đã tạo ra tổng lợi nhuận (lợi nhuận vốn và cổ tức) là 32,4%, đánh bại Nasdaq tổng hợptổng lợi nhuận là 26,8%. Tuy nhiên, cả hai chỉ số đều hoạt động tốt trong khoảng thời gian này, đặc biệt khi coi năm 2022 là năm dương lịch tồi tệ nhất trên thị trường chứng khoán kể từ năm 2008.

Bất chấp việc bán tháo cổ phiếu tăng trưởng trên diện rộng vào năm 2022, quỹ giao dịch trao đổi (ETF) lĩnh vực công nghệ của Vanguard vẫn tạo ra tổng lợi nhuận chỉ hơn 50% trong ba năm qua và 187,6% trong 5 năm qua. Các Quỹ ETF công nghệ thông tin Vanguard (NYSEMKT: VGT) bao gồm các cổ phiếu hàng đầu như Microsoft, Quả táoVà Nvidia. Và với tỷ lệ chi phí chỉ 0,10%, hoặc 10 USD phí hàng năm cho mỗi 10.000 USD đầu tư, đây là một cách đầu tư vào lĩnh vực này với chi phí cực thấp.

Đây là bảng phân tích về quỹ và lý do tại sao nó có thể đáng mua vào lúc này.

Nhìn sâu hơn vào lĩnh vực công nghệ

Cổ phiếu công nghệ và cổ phiếu tăng trưởng là hai thuật ngữ dường như có thể được sử dụng thay thế cho nhau. Tuy nhiên, các ngành công nghiệp trong lĩnh vực công nghệ có một số khác biệt lớn. Ba loại lớn là chất bán dẫn, phần mềm và phần cứng.

Nvidia là một nhà sản xuất chip tuyệt vời chuyên thiết kế sản phẩm của mình và giao việc sản xuất cho một công ty như Chất bán dẫn Đài Loan. Ngoài ra còn có các nhà cung cấp vật tư, thiết bị như ASMLcông ty sản xuất các sản phẩm cần thiết để sản xuất hàng loạt chip, chẳng hạn như hệ thống in thạch bản cực tím (EUV).

Các công ty phần mềm thường được phân loại là phần mềm cơ sở hạ tầng — như Microsoft, Lời tiên tri, Adobe, Mạng Palo AltoVà đám đông đình công — hoặc phần mềm ứng dụng — chẳng hạn như Lực lượng bán hàng, nhựa cây, trực giác, Dịch vụNgay bây giờ, UberVà Shopify.

Apple là duy nhất vì nó được tích hợp theo chiều dọc và tạo ra phần mềm và phần cứng của riêng mình. Nhưng cũng có những công ty phần cứng máy tính như Công nghệ Dell, Mạng AristaVà HP.

Dưới đây là bảng phân tích cách Vanguard xác định từng ngành, trọng số của Vanguard Information Technology ETF theo ngành và ví dụ cho từng danh mục.

|

Ngành công nghiệp |

Trọng số |

Ví dụ giữ |

|---|---|---|

|

Chất bán dẫn |

27,6% |

Nvidia |

|

Phần mềm hệ thống |

22,9% |

Microsoft |

|

Phần cứng công nghệ, bộ lưu trữ và thiết bị ngoại vi |

17,3% |

Công nghệ Dell |

|

Phần mềm ứng dụng |

14,4% |

Lực lượng bán hàng |

|

Vật liệu & Thiết bị Bán dẫn |

4,4% |

ASML |

|

Tư vấn CNTT & Dịch vụ khác |

3,6% |

Accenture |

|

Trang thiết bị liên lạc |

3,2% |

hệ thống Cisco |

|

Linh Kiện Điện Tử và Linh Kiện Sản Xuất Điện Tử |

2,4% |

Amphenol |

|

Thiết bị & Dụng cụ Điện tử |

1,6% |

Garmin |

|

Khác |

2,7% |

Nguồn dữ liệu: Vanguard.

Một trong những lợi thế lớn của quỹ ETF dành cho lĩnh vực công nghệ là nó bao gồm cả các cổ phiếu tăng trưởng nóng, có tỷ suất lợi nhuận cao cũng như các công ty có tính chất công nghiệp và sản xuất nhiều hơn. Sự chú ý thường tập trung vào các cổ phiếu phần mềm tăng trưởng cao, nhưng chúng ta hiếm khi nghe nói về các công ty tích hợp được coi là những lựa chọn hàng đầu trong ngành.

Một ví dụ là Amphenol, một công ty trị giá 82 tỷ USD chuyên sản xuất cảm biến, ăng-ten, dây cáp, kết nối cáp quang, v.v. Công ty linh kiện điện này là một công ty chủ chốt trong lĩnh vực công nghệ và bạn sẽ tìm thấy cổ phiếu trong Quỹ ETF Công nghệ Thông tin Vanguard mà có thể bị bỏ qua.

Lĩnh vực này được hưởng lợi từ việc tăng cường áp dụng và đổi mới công nghệ. Nhưng tất cả sẽ sụp đổ nếu không có mạng lưới các nhà cung cấp, dịch vụ sản xuất và công ty linh kiện.

Ưu điểm nhiều hơn nhược điểm

Xa hơn nữa, nhược điểm lớn nhất của việc đầu tư trực tiếp vào lĩnh vực công nghệ trái ngược với quỹ tăng trưởng lớn hơn, đa dạng hơn là đây là lĩnh vực đắt đỏ nhất với tỷ lệ giá trên thu nhập (P/E) chỉ hơn 40, và nó loại trừ nhiều công ty định hướng công nghệ như Amazon, bảng chữ cáit, và Nền tảng Meta được phân loại vào các lĩnh vực khác.

Định giá của ngành này cao so với thị trường rộng lớn hơn, nhưng không quá tệ nếu xét đến tiềm năng tăng trưởng của ngành. Đối với bối cảnh, Invesco QQQtheo dõi hiệu quả hoạt động của 100 công ty phi tài chính lớn nhất trong Nasdaq Composite, có P/E là 37,3.

Cổ phiếu công nghệ hiện đang đắt đỏ do giá cổ phiếu tăng mạnh và tiềm năng tăng trưởng lớn. Chúng ta có thể kỳ vọng các công ty bán dẫn và phần mềm nhìn chung sẽ có tốc độ tăng trưởng cao hơn và được định giá đắt hơn so với các công ty phần cứng và linh kiện.

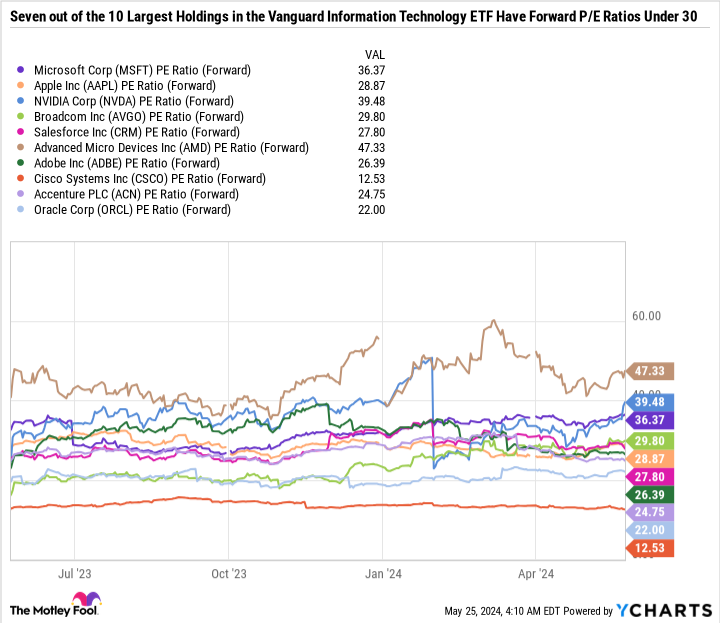

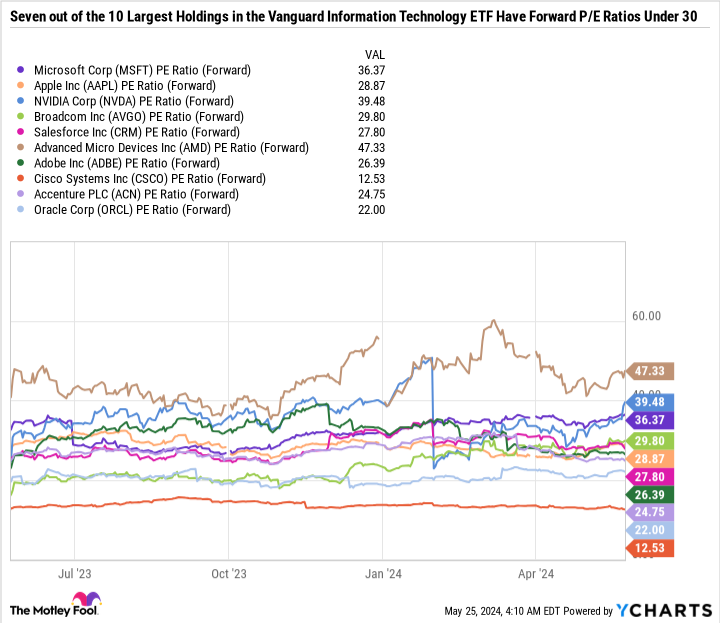

Tin tốt là nhiều công ty đang tăng trưởng nhanh chóng và dự kiến sẽ tiếp tục tăng trưởng với tốc độ chóng mặt. Bạn có thể tìm hiểu nhiều điều về kỳ vọng của nhà đầu tư dựa trên tỷ lệ P/E dự phóng, tỷ lệ này chia giá cổ phiếu cho các dự báo thu nhập chuyển tiếp trong năm tới thay vì thu nhập trong 12 tháng tới.

Như bạn có thể thấy trong biểu đồ, ngay cả những cổ phiếu công nghệ nóng hấp dẫn nhất cũng có tỷ lệ P/E dự phóng ở mức hợp lý. Tất nhiên, đây chỉ là ước tính và cần được tiếp cận một cách thận trọng vì các dự báo hiếm khi diễn ra theo đúng kế hoạch. Nhưng nhìn chung, ước tính P/E dự phóng của nhiều cổ phiếu trong lĩnh vực công nghệ rất có ý nghĩa và chỉ ra lý do tại sao lĩnh vực này không được định giá quá cao như thoạt nhìn.

Nếu bạn không quan tâm quá nhiều đến thu nhập thụ động và có khả năng chấp nhận rủi ro cao thì bạn có thể thích mua Apple, Adobe hoặc Salesforce với tỷ lệ P/E dự phóng dưới 29 hơn là Walmart với P/E dự phóng là 27 hoặc Procter & Gamble với P/E dự phóng là 25,3. Công nghệ không phải là lĩnh vực duy nhất đạt mức cao nhất mọi thời đại. Thị trường nhìn chung đắt đỏ hơn những năm trước, có nghĩa là các nhà đầu tư phải trả tiền cho chất lượng bằng cách này hay cách khác.

Tăng trưởng là một điều tốt đẹp

Quỹ ETF Công nghệ Thông tin Vanguard là quỹ ETF tốt nhất trong lĩnh vực công nghệ vì chi phí thấp, tài sản ròng lớn và danh tiếng vững chắc của Vanguard. Quỹ này là sự lựa chọn đặc biệt tốt cho những nhà đầu tư muốn tiếp cận nhiều hơn với toàn bộ lĩnh vực thay vì chỉ chọn một số ít cổ phiếu nóng.

Việc định giá có vẻ đắt đỏ, nhưng nếu dự báo thu nhập là chính xác, bạn có thể lập luận rằng nó hợp lý hoặc thậm chí không tốn kém.

Điểm mấu chốt là tăng trưởng thu nhập là chất xúc tác lớn nhất cho một đợt tăng giá bền vững và có thể biện minh cho ngay cả những đợt tăng giá cao nhất. Nvidia là một ví dụ điển hình vì tăng trưởng thu nhập của công ty tiếp tục thúc đẩy giá cổ phiếu tăng cao. Việc cổ phiếu này tăng 582% trong ba năm qua nhưng vẫn có P/E dự phóng dưới 40 cho bạn biết nhiều điều về mức tăng trưởng thu nhập tốt như thế nào.

Nói chung, công nghệ vẫn là một khoản đầu tư dài hạn tuyệt vời nếu bạn có thể chấp nhận được tính chu kỳ của ngành và tiếp cận khoản đầu tư trong khoảng thời gian ít nhất từ 3 đến 5 năm.

Bạn có nên đầu tư 1.000 USD vào Quỹ Thế giới Vanguard – Quỹ ETF Công nghệ Thông tin Vanguard ngay bây giờ không?

Trước khi bạn mua cổ phiếu của Quỹ Thế giới Vanguard – Quỹ ETF Công nghệ Thông tin Vanguard, hãy cân nhắc điều này:

Các Cố vấn chứng khoán Motley Fool nhóm phân tích vừa xác định những gì họ tin là 10 cổ phiếu tốt nhất cho các nhà đầu tư mua ngay bây giờ… và Vanguard World Fund – Vanguard Information Technology ETF không phải là một trong số đó. 10 cổ phiếu bị cắt giảm có thể mang lại lợi nhuận khổng lồ trong những năm tới.

Hãy cân nhắc khi nào Nvidia lập danh sách này vào ngày 15 tháng 4 năm 2005… nếu bạn đầu tư 1.000 USD vào thời điểm chúng tôi đề xuất, bạn sẽ có $703,539!*

Cố vấn chứng khoán cung cấp cho các nhà đầu tư một kế hoạch chi tiết dễ thực hiện để đạt được thành công, bao gồm hướng dẫn xây dựng danh mục đầu tư, cập nhật thường xuyên từ các nhà phân tích và hai lựa chọn cổ phiếu mới mỗi tháng. Các Cố vấn chứng khoán dịch vụ có nhiều hơn gấp bốn lần sự trở lại của S&P 500 kể từ năm 2002*.

Xem 10 cổ phiếu »

*Cố vấn chứng khoán trở lại kể từ ngày 28 tháng 5 năm 2024

John Mackey, cựu Giám đốc điều hành của Whole Foods Market, một công ty con của Amazon, là thành viên ban giám đốc của The Motley Fool. Randi Zuckerberg, cựu giám đốc phát triển thị trường và phát ngôn viên của Facebook và là chị gái của Giám đốc điều hành Meta Platforms Mark Zuckerberg, là thành viên ban giám đốc của The Motley Fool. Suzanne Frey, giám đốc điều hành của Alphabet, là thành viên ban giám đốc của The Motley Fool. Daniel Foelber có các vị trí trong Advanced Micro Devices. Motley Fool có quan điểm và đề xuất ASML, Accenture Plc, Adobe, Advanced Micro Devices, Alphabet, Amazon, Apple, Arista Networks, Cisco Systems, CrowdStrike, Garmin, Intuit, Meta Platforms, Microsoft, Nvidia, Oracle, Salesforce, ServiceNow, Shopify, Sản xuất chất bán dẫn Đài Loan, Uber Technologies và Walmart. Motley Fool đề xuất Broadcom và Helmerich & Payne đồng thời đề xuất các tùy chọn sau: cuộc gọi dài tháng 1 năm 2025 với giá 290 đô la trên Accenture Plc, cuộc gọi dài vào tháng 1 năm 2026 với giá 395 đô la trên Microsoft, cuộc gọi ngắn vào tháng 1 năm 2025 với giá 310 đô la trên Accenture Plc và cuộc gọi ngắn vào tháng 1 năm 2026 với giá 405 đô la trên Microsoft. Motley Fool có chính sách tiết lộ thông tin.

Quỹ ETF Vanguard này vừa đạt mức cao nhất mọi thời đại khi nó tiếp tục vượt trội so với S&P 500 và Nasdaq Composite trong 3 năm qua được xuất bản lần đầu bởi The Motley Fool