Intel (NASDAQ:INTC) gặp phải một số rủi ro khi sử dụng nợ

Nhà quản lý quỹ huyền thoại Li Lu (người được Charlie Munger hậu thuẫn) từng nói: 'Rủi ro đầu tư lớn nhất không phải là sự biến động của giá cả, mà là liệu bạn có bị lỗ vốn vĩnh viễn hay không.' Khi nghĩ về mức độ rủi ro của một công ty, chúng ta luôn muốn xem xét việc sử dụng nợ của nó vì tình trạng nợ quá mức có thể dẫn đến phá sản. Chúng tôi lưu ý rằng Tập đoàn Intel (NASDAQ:INTC) có nợ trên bảng cân đối kế toán. Nhưng câu hỏi quan trọng hơn là: khoản nợ đó tạo ra bao nhiêu rủi ro?

Khi nào nợ là một vấn đề?

Nợ là một công cụ giúp doanh nghiệp phát triển, nhưng nếu doanh nghiệp không có khả năng trả nợ cho người cho vay thì doanh nghiệp đó sẽ phải chịu sự thương xót của họ. Trong trường hợp xấu nhất, một công ty có thể phá sản nếu không thể trả nợ cho các chủ nợ. Mặc dù điều đó không quá phổ biến nhưng chúng ta thường thấy các công ty mắc nợ vĩnh viễn làm loãng cổ đông vì người cho vay buộc họ phải huy động vốn với mức giá khó khăn. Tất nhiên, mặt trái của nợ là nó thường đại diện cho nguồn vốn rẻ, đặc biệt khi nó thay thế sự pha loãng của một công ty bằng khả năng tái đầu tư với tỷ suất lợi nhuận cao. Khi chúng ta kiểm tra mức nợ, trước tiên chúng ta xem xét cả mức tiền mặt và mức nợ.

Xem phân tích mới nhất của chúng tôi về Intel

Nợ ròng của Intel là gì?

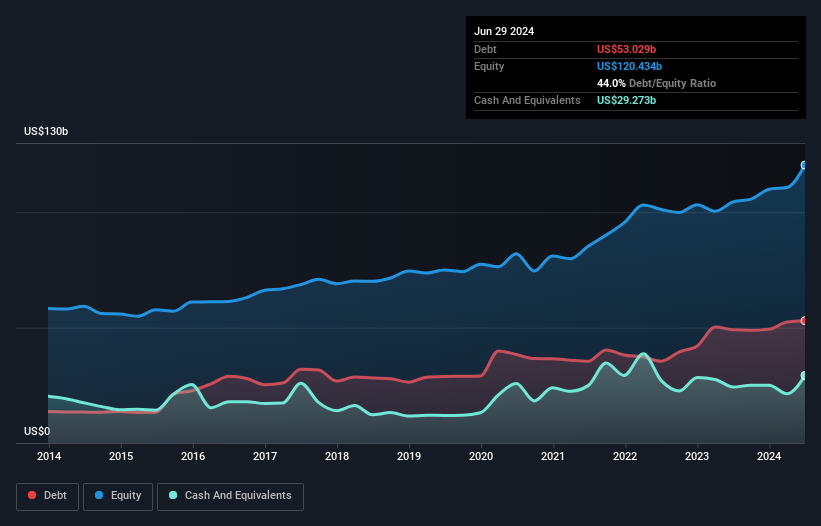

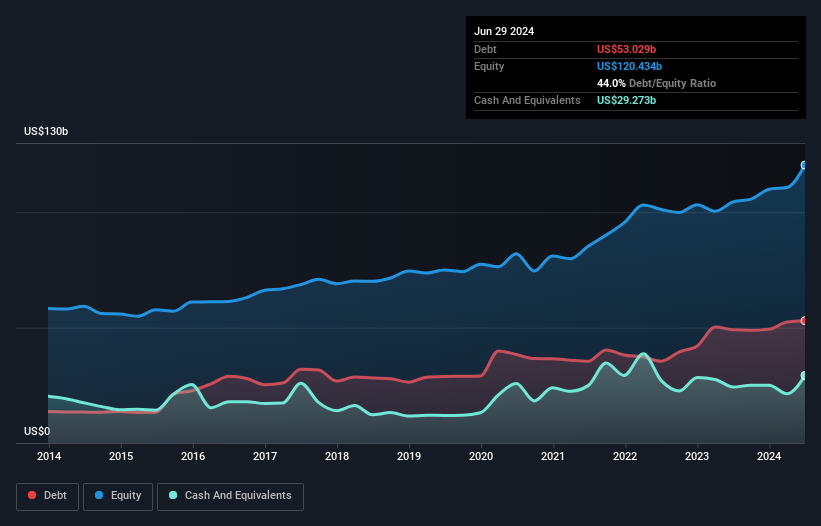

Hình ảnh bên dưới mà bạn có thể nhấp vào để biết thêm chi tiết cho thấy rằng vào tháng 6 năm 2024, Intel có khoản nợ là 53,0 tỷ USD, tăng từ mức 49,0 tỷ USD trong một năm. Tuy nhiên, do có dự trữ tiền mặt là 29,3 tỷ USD nên nợ ròng của họ ít hơn, vào khoảng 23,8 tỷ USD.

Bảng cân đối kế toán của Intel mạnh đến mức nào?

Chúng ta có thể thấy từ bảng cân đối kế toán gần đây nhất rằng Intel có khoản nợ 32,0 tỷ USD sắp đến hạn trong vòng một năm và các khoản nợ đến hạn là 53,7 tỷ USD sau đó. Bù đắp điều này, công ty có 29,3 tỷ USD tiền mặt và 5,28 tỷ USD các khoản phải thu đáo hạn trong vòng 12 tháng. Vì vậy, tổng nợ phải trả của công ty cao hơn 51,2 tỷ USD so với tổng số tiền mặt và các khoản phải thu ngắn hạn.

Mặc dù con số này có vẻ nhiều nhưng cũng không quá tệ vì Intel có vốn hóa thị trường khổng lồ là 97,4 tỷ USD và do đó, hãng có thể củng cố bảng cân đối kế toán của mình bằng cách huy động vốn nếu cần. Nhưng rõ ràng là chúng ta chắc chắn nên kiểm tra chặt chẽ xem liệu nó có thể quản lý nợ mà không bị pha loãng hay không.

Chúng tôi đo lường gánh nặng nợ của một công ty so với khả năng thu nhập của nó bằng cách xem xét khoản nợ ròng chia cho thu nhập trước lãi vay, thuế, khấu hao và khấu hao (EBITDA) và bằng cách tính toán thu nhập trước lãi vay và thuế (EBIT) dễ dàng trang trải lãi vay như thế nào. chi phí (trả lãi vay). Bằng cách này, chúng tôi xem xét cả số lượng tuyệt đối của khoản nợ cũng như lãi suất phải trả cho khoản nợ đó.

Chúng tôi cho rằng tỷ lệ nợ ròng trên EBITDA vừa phải của Intel (là 2,2), cho thấy sự thận trọng khi nói đến nợ. Và mức độ quan tâm mạnh mẽ lên tới 1 nghìn lần của nó, khiến chúng tôi càng thoải mái hơn. Chúng tôi cũng lưu ý rằng Intel đã cải thiện EBIT từ khoản lỗ năm ngoái lên mức dương 509 triệu USD. Bảng cân đối kế toán rõ ràng là khu vực cần tập trung khi bạn phân tích nợ. Nhưng cuối cùng lợi nhuận trong tương lai của doanh nghiệp sẽ quyết định liệu Intel có thể củng cố bảng cân đối kế toán của mình theo thời gian hay không. Vì vậy, nếu bạn muốn biết các chuyên gia nghĩ gì, bạn có thể thấy báo cáo miễn phí này về dự báo lợi nhuận của nhà phân tích rất thú vị.

Cuối cùng, một công ty chỉ có thể trả nợ bằng tiền mặt chứ không phải lợi nhuận kế toán. Vì vậy, cần kiểm tra xem thu nhập trước lãi vay và thuế (EBIT) được hỗ trợ bởi dòng tiền tự do là bao nhiêu. Trong năm qua, Intel đã chứng kiến dòng tiền tự do âm đáng kể. Mặc dù đó có thể là kết quả của việc chi tiêu cho tăng trưởng nhưng nó lại khiến khoản nợ trở nên rủi ro hơn nhiều.

Quan điểm của chúng tôi

Cả khả năng chuyển đổi EBIT thành dòng tiền tự do cũng như mức tổng nợ phải trả của Intel đều không giúp chúng tôi tin tưởng vào khả năng gánh thêm nợ của Intel. Nhưng hợp đồng lãi suất của nó lại kể một câu chuyện rất khác và gợi ý một số khả năng phục hồi. Tổng hợp các yếu tố nêu trên, chúng tôi cho rằng khoản nợ của Intel gây ra một số rủi ro cho hoạt động kinh doanh. Vì vậy, mặc dù đòn bẩy đó giúp tăng lợi nhuận trên vốn chủ sở hữu, nhưng chúng tôi thực sự không muốn thấy nó tăng lên từ đây. Khi phân tích mức nợ, bảng cân đối kế toán là nơi hiển nhiên để bắt đầu. Tuy nhiên, không phải tất cả rủi ro đầu tư đều nằm trong bảng cân đối kế toán – còn lâu mới xảy ra. Ví dụ – Intel có 3 dấu hiệu cảnh báo chúng tôi nghĩ bạn nên biết.

Nếu bạn quan tâm đến việc đầu tư vào các doanh nghiệp có thể tăng lợi nhuận mà không phải chịu gánh nặng nợ nần thì hãy xem phần này miễn phí danh sách các doanh nghiệp đang phát triển có tiền ròng trên bảng cân đối kế toán.

Bạn có phản hồi về bài viết này? Quan tâm đến nội dung? Hãy liên lạc trực tiếp với chúng tôi. Ngoài ra, hãy gửi email cho nhóm biên tập (at) Simplywallst.com.

Bài viết này của Simply Wall St có tính chất chung chung. Chúng tôi chỉ đưa ra bình luận dựa trên dữ liệu lịch sử và dự báo của nhà phân tích bằng phương pháp không thiên vị và các bài viết của chúng tôi không nhằm mục đích tư vấn tài chính. Nó không phải là khuyến nghị mua hoặc bán bất kỳ cổ phiếu nào và không tính đến mục tiêu hoặc tình hình tài chính của bạn. Chúng tôi mong muốn mang đến cho bạn phân tích tập trung dài hạn được thúc đẩy bởi dữ liệu cơ bản. Lưu ý rằng phân tích của chúng tôi có thể không tính đến các thông báo mới nhất của công ty nhạy cảm về giá hoặc tài liệu định tính. Simply Wall St không có vị trí nào trong bất kỳ cổ phiếu nào được đề cập.