Đã đến lúc bán cổ phiếu Nvidia chưa?

Nvidia (NASDAQ: NVDA) là một trong những cổ phiếu nóng nhất trên thị trường kể từ đầu năm 2023, đạt mức tăng trưởng đáng kinh ngạc là 799% và vượt xa S&P 500 chỉ số tăng 45% với biên độ lớn. Điều này là do doanh thu và thu nhập của công ty tăng trưởng ấn tượng do nhu cầu lành mạnh đối với chip trí tuệ nhân tạo (AI) của công ty.

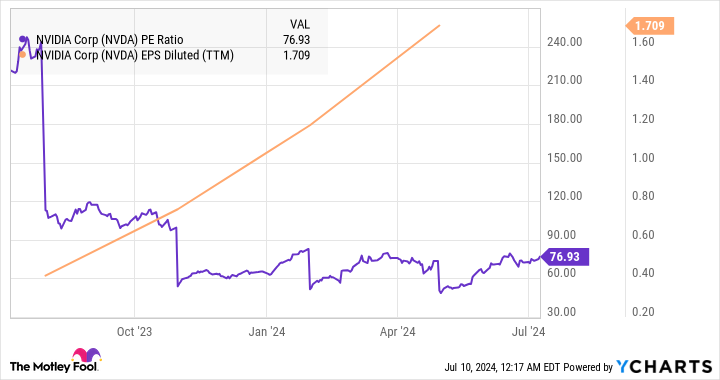

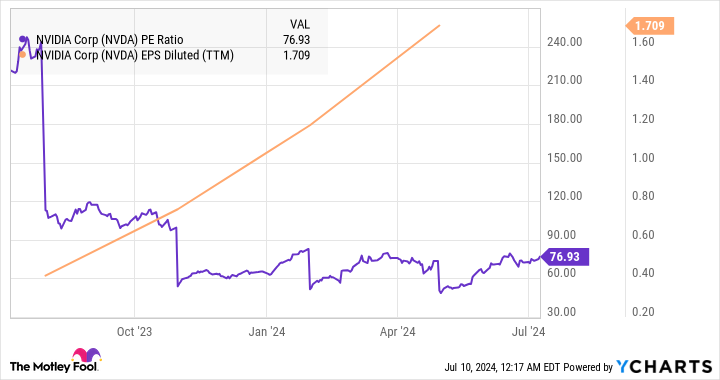

Sự gia tăng phi thường này là lý do tại sao Nvidia hiện đang giao dịch ở mức định giá cao. Tỷ lệ giá trên thu nhập (P/E) là 77 cao hơn nhiều so với Nasdaq100 bội số của chỉ số là 32 (sử dụng chỉ số làm đại diện cho cổ phiếu công nghệ). Đây là lý do tại sao một số nhà phân tích Phố Wall hiện đang lo ngại về khả năng duy trì đà tăng nóng của công ty.

New Street Research gần đây đã hạ cấp Nvidia từ mua xuống trung lập, trích dẫn định giá cổ phiếu. Nhà phân tích Pierre Ferragu có mục tiêu giá một năm là 135 đô la cho cổ phiếu này, cho thấy khả năng tăng giá rất hạn chế so với mức hiện tại. Trong khi đó, mục tiêu giá trung bình một năm của cổ phiếu là 130 đô la, theo 62 nhà phân tích theo dõi cổ phiếu này, cũng chỉ ra rằng cổ phiếu này khó có thể mang lại nhiều lợi nhuận hơn.

Liệu điều này có nghĩa là đã đến lúc các nhà đầu tư chốt lời và bán cổ phiếu Nvidia không?

Liệu Nvidia có thể tiếp tục vượt trội hơn kỳ vọng của thị trường không?

New Street Research tin rằng cổ phiếu Nvidia chỉ có thể mang lại nhiều lợi nhuận hơn nếu có sự gia tăng đáng kể trong triển vọng của công ty sau năm 2025. Các nhà phân tích của công ty không tin rằng viễn cảnh này sẽ thành hiện thực ngay bây giờ. Sự kết hợp giữa định giá cao của Nvidia và mối lo ngại về việc duy trì mức tăng trưởng tuyệt vời của công ty vào năm tới dường như đã làm giảm niềm tin vào công ty.

Nhưng khi xem xét kỹ hơn về tiềm năng tăng trưởng của thị trường chip AI, nơi Nvidia thống trị, và sức mạnh định giá mạnh mẽ của công ty cho thấy công ty thực sự có thể duy trì tăng trưởng lành mạnh vào năm 2025 và sau đó. Công ty nghiên cứu thị trường TechNavio dự báo thị trường chip AI sẽ chứng kiến tốc độ tăng trưởng hàng năm đáng kinh ngạc là 68% cho đến năm 2028, tăng thêm 390 tỷ đô la doanh thu gia tăng.

Với ước tính chiếm 94% thị phần này, Nvidia vẫn ở vị thế tuyệt vời để tận dụng cơ hội này. Tất nhiên, có sự cạnh tranh từ những công ty như Bộ xử lý AMD Và Trí tuệ trong thị trường chip AI, nhưng Nvidia dự kiến vẫn sẽ là người chơi thống trị. Ví dụ, Tập đoàn Citigroup dự kiến Nvidia sẽ kiểm soát từ 90% đến 95% thị trường chip AI vào năm 2024 và 2025.

Một lý do có thể là do khả năng dẫn đầu về công nghệ của Nvidia so với các đối thủ. Các chip AI Blackwell thế hệ tiếp theo của công ty đã được sản xuất hết công suất, như ban quản lý đã nói trong cuộc gọi hội nghị thu nhập mới nhất. Họ cũng chỉ ra rằng nhu cầu về Blackwell “vượt xa nguồn cung và chúng tôi dự kiến nhu cầu có thể vượt quá nguồn cung vào năm sau”.

Cần lưu ý rằng chip Blackwell của Nvidia được sản xuất trên một nút 4 nanomet (nm). Để so sánh, bộ tăng tốc AI MI300X hàng đầu của AMD được cho là được sản xuất trên quy trình 5nm và 6nm. Nút quy trình nhỏ hơn cho phép Nvidia tích hợp nhiều bóng bán dẫn hơn, giúp chip của hãng mạnh hơn và tiết kiệm năng lượng hơn.

Cụ thể hơn, chip Blackwell chứa 208 tỷ bóng bán dẫn, so với 153 tỷ bóng bán dẫn trên MI300X. Điều này giải thích tại sao nhu cầu về bộ xử lý mới của Nvidia vượt quá nguồn cung. Hơn nữa, ngay cả khi Nvidia mất thị phần trong thị trường chip AI trong tương lai, doanh thu từ trung tâm dữ liệu của công ty này dự kiến sẽ tăng lên đáng kể, nhờ vào cơ hội có thể giải quyết được lớn hiện có trong không gian này.

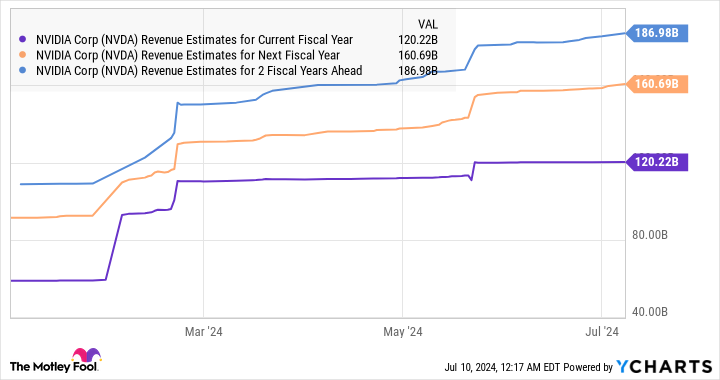

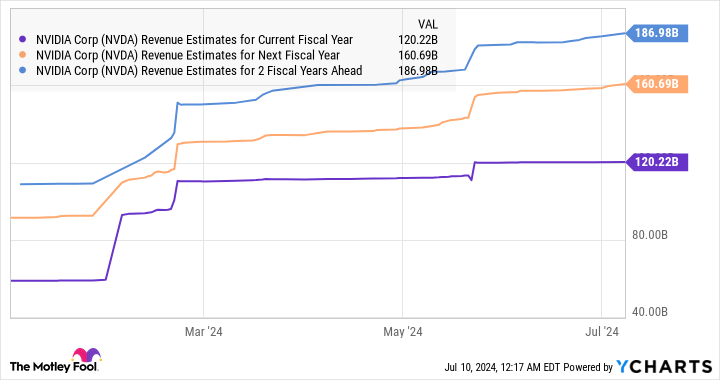

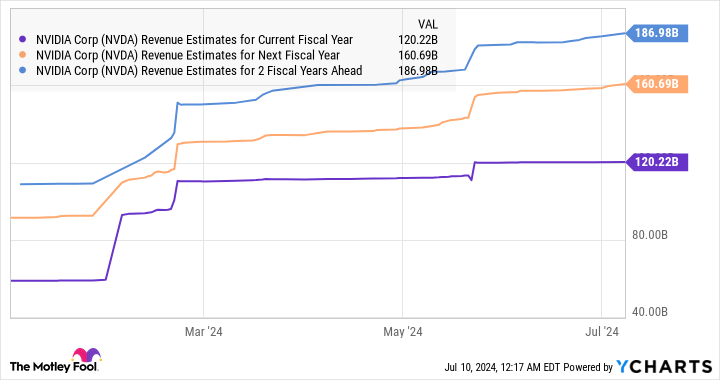

Tất cả những điều này giải thích tại sao ước tính doanh thu của Nvidia liên tục tăng cao trong thời gian gần đây.

Hơn nữa, các nhà phân tích ước tính thu nhập của Nvidia sẽ tăng với tốc độ hàng năm là 43% trong năm năm tới. Dựa trên thu nhập 1,19 đô la cho mỗi cổ phiếu trong năm tài chính 2024, lợi nhuận ròng của công ty có thể tăng lên 7,11 đô la sau năm năm. Nhân con số đó với bội số thu nhập kỳ hạn của Nasdaq 100 là 29,5 và giá cổ phiếu của Nvidia có thể tăng lên 210 đô la, ngụ ý mức tăng 60% so với mức hiện tại.

Có thể không phải là ý kiến hay khi bán cổ phiếu Nvidia vào thời điểm này và khi xem xét kỹ hơn định giá của công ty, chúng ta thấy rằng giá này không thực sự đắt khi xét đến mức tăng trưởng mà cổ phiếu này dự kiến sẽ mang lại.

Định giá của nhà sản xuất chip là hợp lý

Mặc dù đúng là cổ phiếu Nvidia hiện đang đắt khi so sánh với chỉ số chung, nhưng sẽ là sai lầm nếu chỉ xem xét định giá của công ty một cách riêng lẻ. Công ty đã đạt mức tăng trưởng doanh thu 262% so với cùng kỳ năm trước trong quý tài chính 1 lên mức kỷ lục 26 tỷ đô la, cùng với mức tăng trưởng thu nhập đã điều chỉnh là 461%. Để so sánh, thu nhập của chỉ số S&P 500 ước tính đã tăng 7,1% trong quý đầu tiên của năm dương lịch.

Thực tế cho thấy, tốc độ tăng trưởng lợi nhuận nhanh chóng của Nvidia chính là lý do khiến P/E của công ty này giảm trong năm qua, cho thấy công ty này có thể biện minh cho mức định giá cao.

Tỷ lệ P/E dự phóng của công ty là 48 không quá đắt khi xét đến việc ngành công nghệ Hoa Kỳ có bội số thu nhập tương tự. Vì vậy, bán cổ phiếu Nvidia dựa trên định giá của nó có vẻ không phải là một ý tưởng hay. Sự tăng trưởng tuyệt vời mà nó đã mang lại và khả năng duy trì nó có thể dẫn đến nhiều lợi nhuận hơn trong dài hạn.

Đừng bỏ lỡ cơ hội thứ hai này cho một cơ hội có khả năng sinh lợi

Bạn có bao giờ cảm thấy mình đã bỏ lỡ cơ hội mua những cổ phiếu thành công nhất không? Vậy thì bạn sẽ muốn nghe điều này.

Trong những dịp hiếm hoi, nhóm chuyên gia phân tích của chúng tôi đưa ra Cổ phiếu “Double Down” khuyến nghị cho các công ty mà họ nghĩ sắp phá sản. Nếu bạn lo lắng rằng mình đã bỏ lỡ cơ hội đầu tư, thì bây giờ là thời điểm tốt nhất để mua trước khi quá muộn. Và các con số tự nói lên điều đó:

-

Amazon: nếu bạn đầu tư 1.000 đô la khi chúng tôi tăng gấp đôi vào năm 2010, bạn sẽ có 21.968 đô la!*

-

Quả táo: nếu bạn đầu tư 1.000 đô la khi chúng tôi tăng gấp đôi vào năm 2008, bạn sẽ có $43,001!*

-

Netflix: nếu bạn đầu tư 1.000 đô la khi chúng tôi tăng gấp đôi vào năm 2004, bạn sẽ có 352.022 đô la!*

Hiện tại, chúng tôi đang phát cảnh báo “Double Down” cho ba công ty đáng kinh ngạc và có thể sẽ không có cơ hội nào khác như thế này trong thời gian tới.

Xem 3 cổ phiếu “Double Down” »

*Lợi nhuận của Stock Advisor tính đến ngày 8 tháng 7 năm 2024

Citigroup là đối tác quảng cáo của The Ascent, một công ty của Motley Fool. Harsh Chauhan không nắm giữ bất kỳ cổ phiếu nào được đề cập. The Motley Fool nắm giữ và khuyến nghị Advanced Micro Devices và Nvidia. The Motley Fool khuyến nghị Intel và khuyến nghị các tùy chọn sau: mua quyền chọn mua Intel vào tháng 1 năm 2025 với giá 45 đô la và bán quyền chọn mua Intel vào tháng 8 năm 2024 với giá 35 đô la. The Motley Fool có chính sách tiết lộ.

Đã đến lúc bán cổ phiếu Nvidia chưa? ban đầu được xuất bản bởi The Motley Fool