Cổ phiếu Intel (INTC) nhìn chung có vẻ rẻ hơn NVDA & AMD, nhưng tôi thận trọng

Intel (INTC) đã rơi vào thế giới đầy rắc rối vào năm 2024 sau nhiều năm thất bại trong đổi mới khiến hãng này tụt hậu đáng kể so với các công ty cùng ngành. Rất nhiều điều đã xảy ra trong những tháng gần đây và còn nhiều diễn biến khác có thể xảy ra trước cuối năm. Điều thú vị là các nhà phân tích vẫn nhận thấy doanh nghiệp đang phục hồi đến mức cổ phiếu trở nên khá hợp lý so với các công ty cùng ngành trong những năm tới. Mặc dù vậy, tôi lo ngại công ty sẽ gặp khó khăn trong việc bắt kịp và do đó, tôi giữ quan điểm trung lập đối với INTC.

Chuyện gì đã xảy ra ở Intel?

Intel vẫn là gã khổng lồ về chip toàn cầu, hoạt động trong cả thiết kế và sản xuất chipset. Tuy nhiên, sự suy giảm vị thế thống trị một thời của họ trong ngành bán dẫn là điều hiển nhiên và có thể là do nhiều yếu tố đã diễn ra trong thập kỷ qua. Những áp lực đó vẫn tiếp tục diễn ra và vì vậy tôi đánh giá trung lập đối với cổ phiếu này.

Cuộc đấu tranh của công ty để duy trì lợi thế công nghệ của mình bắt đầu vào khoảng năm 2015 khi công ty ngừng đổi mới nhanh chóng như các công ty cùng ngành. Khi các chu kỳ đổi mới không thể mang lại những cải tiến về vật chất và các công ty khác chuyển sang quy trình sản xuất chip nhỏ hơn, hiệu quả hơn, Intel tiếp tục kiếm được lợi nhuận khi sản xuất những con chip kém tiên tiến hơn. nhiều.

Sự thiếu đổi mới này cuối cùng đã bắt kịp Intel. Việc công ty phụ thuộc vào kiến trúc x86 cũng khiến công ty dễ bị tổn thương khi ngành chuyển sang các thiết kế dựa trên ARM (ARM) tiết kiệm năng lượng hơn, đặc biệt là trong các ứng dụng di động và trí tuệ nhân tạo (AI) mới nổi. Những điểm yếu của Intel đã lộ rõ trong thời kỳ đại dịch khi sự gián đoạn của chuỗi cung ứng và nhu cầu về sức mạnh tính toán ngày càng tăng đã làm nổi bật những hạn chế trong sản xuất của công ty.

Chiến lược đuổi kịp của Intel

Để đối phó với tình trạng tụt lại phía sau, Intel đã mời Giám đốc điều hành Pat Gelsinger vào năm 2021 để dẫn đầu một chiến lược thay đổi hoàn toàn, bao gồm các khoản đầu tư lớn vào cơ sở chế tạo mới và tập trung đổi mới vào vai trò dẫn đầu về công nghệ.

Gelsinger đã bắt đầu mọi thứ bằng cách công bố chiến lược “năm nút trong bốn năm” đầy tham vọng của mình, với mục đích phục hồi nhanh nhất có thể. Tuy nhiên, con đường phục hồi còn nhiều thách thức khi Intel phải đối mặt với sự cạnh tranh khốc liệt và chặng đường khó khăn để lấy lại niềm tin của khách hàng vào khả năng cung cấp các sản phẩm tiên tiến đúng tiến độ.

Cho đến nay, có rất ít bằng chứng cho thấy Intel đã bắt kịp. Những khó khăn của công ty đặc biệt rõ ràng trong hoạt động kinh doanh Trung tâm dữ liệu, nơi công ty tụt hậu so với các đối thủ AMD (AMD) và Nvidia (NVDA). Kết quả quý 2'24 của Intel khiến doanh thu giảm 1% so với cùng kỳ năm trước; một sự tương phản rõ rệt với các đồng nghiệp của nó.

Tương lai của Intel có bao gồm việc thoái vốn hay mua lại không?

Để giải quyết các vấn đề tài chính của mình, Intel đã thực hiện chương trình cắt giảm chi phí trị giá 10 tỷ USD và gần đây đã chuyển đổi hoạt động kinh doanh xưởng đúc của mình thành một công ty con. Việc tái cơ cấu này nhằm mục đích nâng cao tính minh bạch, tiết kiệm chi phí và tăng trưởng, nhưng nó vẫn chưa khiến tôi có quan điểm lạc quan về cổ phiếu Intel.

Cổ phiếu đã tăng giá nhờ thông báo này vào tháng 9 và sau đó còn tăng thêm nhờ thỏa thuận với Dịch vụ web của Amazon (AMZN) để cùng đầu tư vào chất bán dẫn AI tùy chỉnh. Công ty cũng nhận được 3 tỷ USD tài trợ của chính phủ Mỹ để sản xuất chip cho quân đội.

Hơn nữa, các báo cáo gần đây cho thấy khoản đầu tư tiềm năng trị giá 5 tỷ USD từ Apollo Global Management (APO) có thể đã được cân nhắc và cũng đã có báo cáo về các cuộc thảo luận với Qualcomm (QCOM) về khả năng mua lại một phần hoặc toàn bộ.

Mặc dù khoản đầu tư 5 tỷ USD nghe có vẻ cao cả nhưng một số nhà phân tích cho rằng nó sẽ chẳng hơn gì một giọt nước trong đại dương nếu xét đến lượng vốn cần thiết trong lĩnh vực này. Điều đó có thể đặc biệt đúng với Intel, do công nghệ của họ tụt hậu so với các công ty cùng ngành như TSMC.

Intel có vẻ rẻ hơn Nvidia & AMD

Bất chấp tất cả những vấn đề, báo cáo và sự hỗn loạn này, Intel có vẻ rẻ hơn so với các đối thủ Nvidia và AMD. Mặc dù cổ phiếu INTC giao dịch ở mức thu nhập dự phóng gấp 91 lần nhưng theo các nhà phân tích, EPS sẽ cải thiện đáng kể trong những năm tới. Kết quả là tỷ lệ giá trên thu nhập (P/E) kỳ hạn ước tính giảm xuống 20,3 lần cho năm kết thúc vào tháng 12 năm 2025 và xuống còn 12,6 lần vào năm 2026.

Để so sánh, Nvidia đang giao dịch ở mức thu nhập dự phóng gấp 43 lần và thu nhập 30,9 lần cho năm kết thúc vào tháng 1 năm 2026. Con số này giảm xuống còn 26,3 lần trong năm tính đến tháng 1 năm 2027 và 24,3 lần cho năm 2028. Các chỉ số định giá của AMD cũng cao hơn, cùng với cổ phiếu. giao dịch ở mức thu nhập dự phóng gấp 31 lần cho năm kết thúc vào tháng 12 năm 2025 và 21,8 lần thu nhập dự phóng cho năm kết thúc vào tháng 12 năm 2026. Điều đó cho thấy Intel thực sự rẻ hơn đáng kể so với các công ty cùng ngành, mặc dù không tính đến vị thế tiền mặt.

Theo các nhà phân tích, cổ phiếu Intel có đáng mua không?

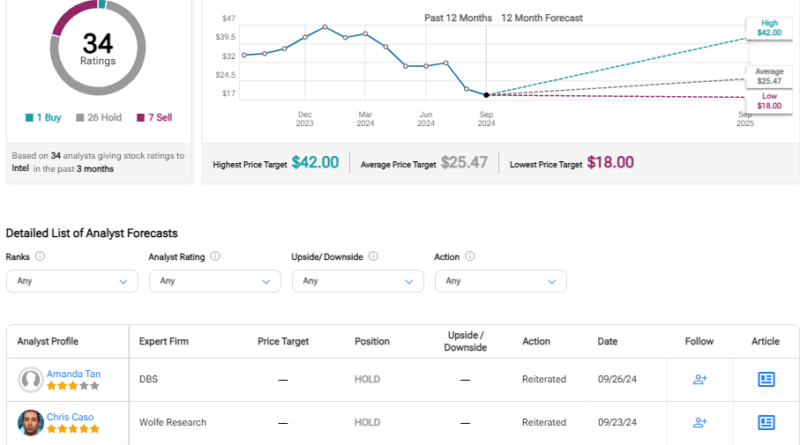

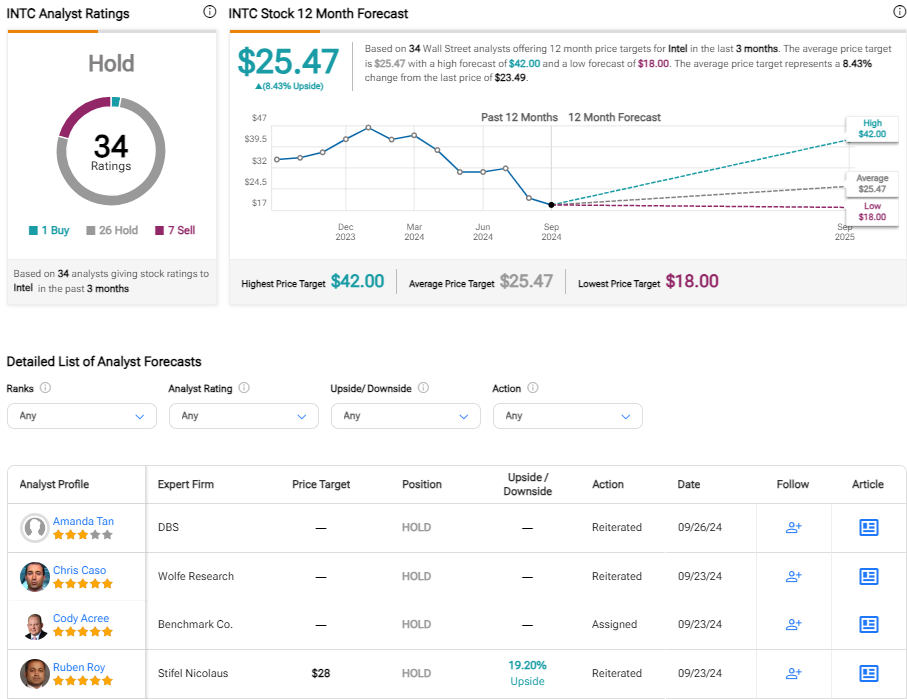

Trên TipRanks, INTC được đưa ra dưới dạng Giữ dựa trên một xếp hạng Mua, 26 Giữ và bảy xếp hạng Bán do các nhà phân tích chỉ định trong ba tháng qua. Mục tiêu giá cổ phiếu Intel trung bình là 25,47 USD, ngụ ý tiềm năng tăng giá gần 10%.

Điểm mấu chốt của cổ phiếu Intel

Sự phục hồi gần đây của Intel nhờ tin đồn mua lại khiến cổ phiếu giao dịch trong khoảng 10% mục tiêu giá cổ phiếu. Thật thú vị khi thấy rằng hầu hết các nhà phân tích đều trung lập mặc dù các dự báo đồng thuận dự đoán thu nhập sẽ phục hồi mạnh mẽ và bội số định giá kỳ hạn rất cạnh tranh. Tôi tin rằng những lo ngại đang diễn ra về mức độ phù hợp trong ngành của Intel sẽ làm tăng thêm những lo ngại hiện có. Vẫn chưa rõ doanh nghiệp có thể cần bao nhiêu hỗ trợ để cạnh tranh hiệu quả với TSMC từ góc độ xưởng đúc. Tôi có quan điểm trung lập về cổ phiếu INTC.

Tiết lộ