Cổ phiếu bị định giá thấp này có thể gia nhập Alphabet vào Câu lạc bộ 2 nghìn tỷ đô la

Câu lạc bộ vốn hóa thị trường nghìn tỷ đô la là độc quyền. Hiện tại, chỉ có bảy công ty trên thế giới vượt qua được mốc đó. Quả táo, MicrosoftVà Nvidia thống trị tối cao, ngồi trong câu lạc bộ trị giá 3 nghìn tỷ đô la lừng lẫy, nhưng Bảng chữ cái là công ty đơn độc trong câu lạc bộ 2 nghìn tỷ đô la – tính đến thời điểm hiện tại.

Với giá trị vốn hóa thị trường chỉ hơn 880 tỷ đô la, Sản xuất chất bán dẫn Đài Loan (NYSE: TSM) (TSMC) vẫn còn một chặng đường dài để đạt được 2 nghìn tỷ đô la, nhưng cột mốc này nằm trong tầm với của họ. Và có thể cũng không mất quá nhiều thời gian.

Kể từ khi niêm yết trên sàn giao dịch chứng khoán New York vào tháng 10 năm 1997, TSMC đã đạt mức lợi nhuận trung bình hàng năm khoảng 13,5%. Trong thập kỷ qua, con số này thậm chí còn ấn tượng hơn, đạt mức lợi nhuận trung bình hàng năm trên 23%. Phần lớn trong số đó có thể là do mức tăng 61% trong 12 tháng qua, nhưng ngay cả mức lợi nhuận khiêm tốn hơn nhiều cũng có thể đưa TSMC vào câu lạc bộ 2 nghìn tỷ đô la.

Sẽ mất hơn 8,5 năm để tăng từ mức vốn hóa thị trường 880 tỷ đô la lên mức vốn hóa thị trường 2 nghìn tỷ đô la, với mức lợi nhuận trung bình hàng năm là 10%. Với triển vọng tăng trưởng của TSMC, tôi tin rằng điều này có thể thực hiện được.

TSMC là một nhân tố quan trọng trong hệ sinh thái công nghệ

TSMC là công ty bán dẫn lớn nhất và quan trọng nhất trên thế giới. Công ty này đã thiết lập mô hình xưởng đúc, thay vì sản xuất chất bán dẫn để bán chung, công ty sản xuất chất bán dẫn cho nhu cầu cụ thể của công ty.

Mô hình này và chất lượng chất bán dẫn của TSMC đã khiến nó trở thành lựa chọn của một số công ty hàng đầu thế giới, bao gồm Apple, Nvidia và Tesla. Chất bán dẫn là nền tảng cho nhiều thiết bị điện tử và ứng dụng mà chúng ta sử dụng ngày nay. Chúng có trong iPhone, bộ xử lý đồ họa (GPU), ô tô và thậm chí cả thiết bị y tế.

Bạn có thể đưa ra lập luận mạnh mẽ rằng nếu không có TSMC, nhiều mặt hàng và ứng dụng mà chúng ta yêu thích sẽ bị ảnh hưởng về chất lượng. Đây là lý do tại sao nó vẫn tiếp tục là lựa chọn hàng đầu mặc dù có các công ty khác như Trí tuệ áp dụng cùng một mô hình xưởng đúc.

TSMC đang ở giai đoạn đầu của đợt tăng doanh thu nhờ AI

Trong một thời gian, hiệu suất tài chính của TSMC phụ thuộc vào mảng kinh doanh điện thoại thông minh và điều đó khiến công ty gặp khó khăn khi doanh số bán điện thoại thông minh toàn cầu chậm lại. Điện thoại thông minh sẽ tiếp tục là một phần quan trọng trong hoạt động kinh doanh của TSMC, nhưng công ty đang nhận được sự hỗ trợ từ phân khúc điện toán hiệu năng cao (HPC), bao gồm doanh thu liên quan đến trí tuệ nhân tạo (AI).

Trong quý 2, doanh thu của TSMC tăng gần 33% so với cùng kỳ năm trước lên 20,8 tỷ đô la, trong đó HPC chiếm 52%. Điều này tiếp tục xu hướng đã diễn ra trong vài quý vừa qua:

|

Một phần tư |

Tỷ lệ doanh thu từ HPU |

Tỷ lệ doanh thu từ điện thoại thông minh |

|---|---|---|

|

Quý 2 năm 2024 |

52% |

33% |

|

Quý 1 năm 2024 |

46% |

38% |

|

Quý 4 năm 2023 |

43% |

43% |

Nguồn dữ liệu: TSMC.

Chất bán dẫn của TSMC rất quan trọng đối với GPU cung cấp năng lượng cho hầu hết các trung tâm dữ liệu. Nếu không có các trung tâm dữ liệu này, sẽ gần như không thể lưu trữ và vận chuyển dữ liệu cần thiết để đào tạo các ứng dụng AI đã trở nên nổi bật trong vài năm qua. Vì vậy, tất cả bắt đầu với chất bán dẫn của TSMC.

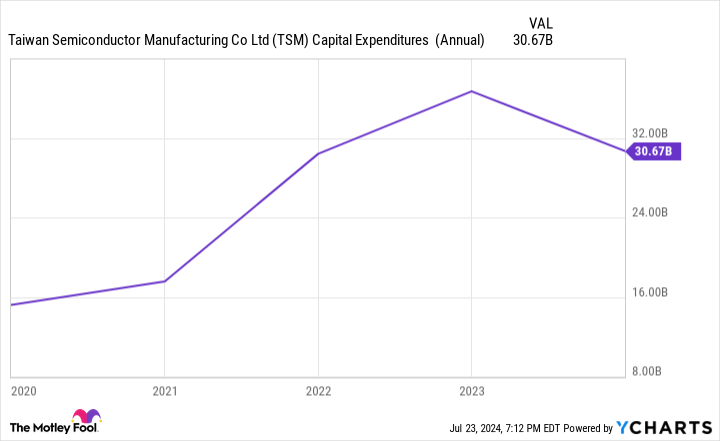

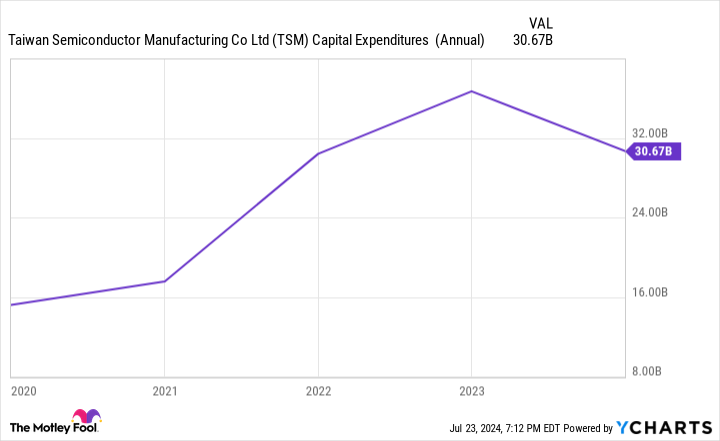

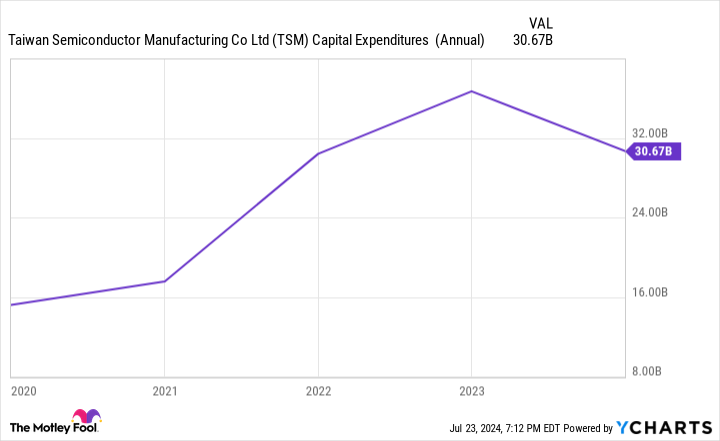

Thành công của quý thứ hai khiến TSMC phải nâng dự báo doanh thu cả năm lên ngay trên mức giữa 20 phần trăm. Công ty cũng kỳ vọng chi tiêu vốn sẽ ở mức từ 30 đến 32 tỷ đô la sau khi ước tính trước đó là từ 28 đến 32 tỷ đô la. Sự gia tăng tiềm năng trong các khoản đầu tư này sẽ giúp công ty định vị tốt hơn để xử lý nhu cầu tăng cao do sự gia tăng của AI.

Định giá của TSMC khiến nó trở thành một lựa chọn hấp dẫn

Mặc dù tăng hơn 57% trong năm nay, cổ phiếu TSMC vẫn được định giá ở mức hợp lý. Tỷ lệ giá trên thu nhập (P/E) dự phóng của cổ phiếu này là khoảng 20,5, thấp hơn nhiều so với tỷ lệ P/E trung bình là 23,7 trong năm năm qua.

TSMC có thể phải đối mặt với một số trở ngại về địa chính trị vì có khả năng bị cuốn vào căng thẳng thương mại Mỹ-Trung và các hạn chế xuất khẩu, nhưng CEO của TSMC đã trấn an rằng những vấn đề này sẽ không ngăn cản kế hoạch tăng trưởng và mở rộng của công ty.

Với sự tăng trưởng dự kiến từ nhu cầu về AI và doanh thu bổ sung có thể đến từ sự phục hồi của thị trường điện thoại thông minh (đặc biệt là khi doanh số bán iPhone của Apple dự kiến sẽ phục hồi với sự bổ sung Apple Intelligence vào các mẫu máy thế hệ tiếp theo), có lý do để tin rằng TSMC có thể gia nhập câu lạc bộ 2 nghìn tỷ đô la trong thập kỷ tới.

Bạn có nên đầu tư 1.000 đô la vào Taiwan Semiconductor Manufacturing ngay bây giờ không?

Trước khi mua cổ phiếu của Taiwan Semiconductor Manufacturing, hãy cân nhắc điều này:

Các Cố vấn chứng khoán Motley Fool nhóm phân tích vừa xác định được những gì họ tin là 10 cổ phiếu tốt nhất để các nhà đầu tư mua ngay bây giờ… và Taiwan Semiconductor Manufacturing không phải là một trong số đó. 10 cổ phiếu lọt vào danh sách có thể tạo ra lợi nhuận khủng trong những năm tới.

Hãy xem xét khi nào Nvidia đã lập danh sách này vào ngày 15 tháng 4 năm 2005… nếu bạn đầu tư 1.000 đô la vào thời điểm chúng tôi khuyến nghị, bạn sẽ có 692.784 đô la!*

Cố vấn chứng khoán cung cấp cho các nhà đầu tư một bản thiết kế dễ làm theo để thành công, bao gồm hướng dẫn xây dựng danh mục đầu tư, cập nhật thường xuyên từ các nhà phân tích và hai lựa chọn cổ phiếu mới mỗi tháng. Cố vấn chứng khoán dịch vụ có hơn gấp bốn lần sự trở lại của S&P 500 kể từ năm 2002*.

Xem 10 cổ phiếu »

*Lợi nhuận của Stock Advisor tính đến ngày 22 tháng 7 năm 2024

Suzanne Frey, giám đốc điều hành tại Alphabet, là thành viên hội đồng quản trị của The Motley Fool. Stefon Walters có vị trí tại Apple và Microsoft. The Motley Fool có vị trí tại Alphabet, Apple, Microsoft, Nvidia, Taiwan Semiconductor Manufacturing và Tesla. The Motley Fool khuyến nghị các lựa chọn sau: mua quyền chọn mua tháng 1 năm 2026 trị giá 395 đô la đối với Microsoft và bán quyền chọn mua tháng 1 năm 2026 trị giá 405 đô la đối với Microsoft. The Motley Fool có chính sách tiết lộ.

Cổ phiếu bị định giá thấp này có thể gia nhập Alphabet trong Câu lạc bộ 2 nghìn tỷ đô la ban đầu được xuất bản bởi The Motley Fool