Các tỷ phú đang bán 3 cổ phiếu trí tuệ nhân tạo (AI) này ngay bây giờ

Thị trường trí tuệ nhân tạo (AI) đã phát triển nhanh chóng trong vài năm qua khi các công ty phát triển các thuật toán mới để phân tích dữ liệu hiệu quả hơn. Sự gia tăng của các nền tảng AI tạo sinh như ChatGPT của OpenAI cũng thúc đẩy các công ty khám phá những cách mới để tạo nội dung, tự động hóa các tác vụ và thay thế nhân công.

Theo Grand View Research, thị trường AI toàn cầu vẫn có thể mở rộng với tốc độ tăng trưởng kép hàng năm (CAGR) là 36,6% từ năm 2024 đến năm 2030. Đó là lý do tại sao nhiều cổ phiếu do AI thúc đẩy — bao gồm Nvidia (NASDAQ: NVDA), Máy tính siêu nhỏ (NASDAQ: SMCI)Và Nền tảng Meta (NASDAQ: META) — đã tăng trưởng trong năm qua.

Nhưng trong quý đầu tiên của năm 2024, một số nhà quản lý quỹ đầu cơ tỷ phú được theo dõi chặt chẽ đã bán ba cổ phiếu AI đang tăng giá mạnh đó. Hãy cùng xem họ đã bán bao nhiêu cổ phiếu — và liệu các nhà đầu tư dài hạn có nên đi theo xu hướng đó hay không.

1. Nvidia

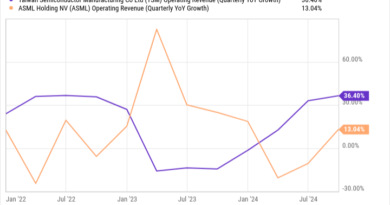

Nvidia, nhà sản xuất hàng đầu về GPU trung tâm dữ liệu cao cấp để xử lý các tác vụ AI phức tạp, vẫn là một trong những cổ phiếu công nghệ nóng nhất của thị trường. Tuy nhiên, một số nhà đầu tư tỷ phú nổi tiếng — bao gồm Philippe Laffont, Ken Griffin và Israel Englander — đã giảm đáng kể vị thế của họ tại Nvidia trong quý đầu tiên của năm 2024. Laffont và Griffin đều bán 68% cổ phần của mình, trong khi Englander giảm 35% cổ phần của quỹ.

Những đợt bán hàng này có vẻ hơi sớm khi xét đến nhu cầu của thị trường đối với GPU trung tâm dữ liệu của Nvidia vẫn đang vượt xa nguồn cung hiện có và mang lại cho công ty sức mạnh định giá to lớn. Từ năm tài chính 2024 đến năm tài chính 2027 (kết thúc vào tháng 1 năm 2027), các nhà phân tích dự kiến doanh thu của Nvidia sẽ tăng ở mức CAGR là 46% khi thu nhập trên mỗi cổ phiếu (EPS) tăng ở mức CAGR là 53%. Đó là tốc độ tăng trưởng ấn tượng đối với một cổ phiếu vẫn giao dịch ở mức dưới 50 lần thu nhập dự kiến.

2. Máy tính siêu nhỏ

Các tỷ phú cũng đang thu lợi nhuận từ Super Micro Computer, một nhà sản xuất máy chủ AI chuyên dụng hàng đầu. Richard Driehaus, Ken Griffin và Cliff Asness đã giảm cổ phần của họ tại Supermicro lần lượt là 41%, 8% và 73% trong quý đầu tiên.

Việc thu lợi nhuận đó có chút đáng ngạc nhiên vì Supermicro vẫn đang hoạt động hết công suất. Công ty đã tạo ra hơn một nửa doanh thu từ các máy chủ AI chuyên dụng và các nhà phân tích tại Ngân hàng Hoa Kỳ dự kiến thị phần của mình trên thị trường đó sẽ tăng từ 10% lên 17% trong ba năm tới. Theo Research and Markets, thị trường máy chủ AI toàn cầu có thể tiếp tục mở rộng với tốc độ CAGR là 26,5% từ năm 2024 đến năm 2029.

Từ năm tài chính 2023 đến năm tài chính 2026 (kết thúc vào tháng 6 năm 2026), các nhà phân tích dự kiến doanh thu và EPS của Supermicro sẽ tăng ở mức CAGR lần lượt là 58% và 52%. Với mức giá gấp 27 lần thu nhập của năm tới, nó vẫn có vẻ là một cổ phiếu tăng trưởng bị định giá thấp.

3. Nền tảng Meta

Meta, công ty mẹ của Facebook, Instagram và WhatsApp, đã tăng trưởng trong năm qua khi hoạt động kinh doanh quảng cáo cốt lõi của công ty phục hồi. Nhưng trong quý đầu tiên, một số nhà đầu tư tỷ phú lớn đã rút lui. Lee Ainslie và Ken Griffin đã giảm vị thế của mình lần lượt là 51% và 47%.

Quay trở lại năm 2022, doanh số quảng cáo của Meta đã bị hạn chế bởi Quả táoNhững thay đổi về quyền riêng tư của iOS, sự cạnh tranh từ TikTok của ByteDance và những trở ngại vĩ mô khác. Nhưng vào năm 2023, doanh số quảng cáo của công ty đã tăng tốc khi tung ra các thuật toán AI mới để chống lại những thay đổi của Apple, mở rộng nền tảng video ngắn Reels để mở rộng hào nước chống lại TikTok và thu hút thêm chi tiêu từ các công ty thương mại điện tử và trò chơi Trung Quốc muốn nhắm mục tiêu đến người tiêu dùng ở nước ngoài.

Từ năm 2023 đến năm 2026, các nhà phân tích dự kiến doanh thu và EPS của Meta sẽ tăng ở mức CAGR lần lượt là 14% và 21%. Triển vọng đó rất sáng sủa và cổ phiếu của công ty có vẻ được định giá hợp lý ở mức 24 lần thu nhập dự kiến, nhưng các nhà đầu tư lớn của công ty có thể lo ngại về sự chậm lại trong chi tiêu từ các nhà quảng cáo Trung Quốc và những trở ngại cạnh tranh khó khăn hơn trên thị trường quảng cáo.

Các nhà đầu tư có nên làm theo không?

Các nhà quản lý quỹ đầu cơ có những ưu tiên khác với các nhà đầu tư bán lẻ. Thay vì tập trung vào các khoản lợi nhuận tăng trưởng dài hạn trong nhiều thập kỷ, các nhà quản lý quỹ đầu cơ có xu hướng tập trung vào việc tạo ra lợi nhuận hàng năm ổn định để làm hài lòng các khách hàng giàu có của họ. Để làm như vậy, họ có thể sẽ cắt giảm các vị thế chiến thắng của mình một cách thận trọng hơn so với các nhà đầu tư bán lẻ hướng đến tăng trưởng.

Kể từ khi kết thúc quý đầu tiên vào ngày 31 tháng 3, cổ phiếu Nvidia đã tăng 40%. Tuy nhiên, cổ phiếu Meta tăng chưa đến 1% trong khi cổ phiếu Supermicro giảm 13%. Vì vậy, đối với các nhà đầu tư ngắn hạn theo đuổi các giao dịch tỷ phú, việc bán Nvidia có vẻ là một sai lầm nhưng việc làm theo họ và kiếm một số lợi nhuận từ Meta và Supermicro là điều khôn ngoan.

Nhưng nếu bạn là một nhà đầu tư dài hạn kiên nhẫn, người có kế hoạch nắm giữ những cổ phiếu AI này trong ít nhất vài năm nữa, tôi không nghĩ có lý do gì để theo dõi những giao dịch ngắn hạn đó. Nvidia sẽ tiếp tục bán những chiếc xẻng và cuốc tốt nhất cho cơn sốt vàng AI, thị phần máy chủ AI của Supermicro sẽ tiếp tục tăng và Meta sẽ tiếp tục sử dụng các thuật toán AI của mình để tạo ra các quảng cáo nhắm mục tiêu hiệu quả hơn trên các nền tảng truyền thông xã hội của mình. Do đó, cả ba cổ phiếu vẫn có thể tạo ra lợi nhuận gấp bội cho các nhà đầu tư không bị phân tâm quá nhiều bởi tiếng ồn trong ngắn hạn và hoạt động bán ra định kỳ của các tổ chức.

Bạn có nên đầu tư 1.000 đô la vào Nvidia ngay bây giờ không?

Trước khi mua cổ phiếu của Nvidia, hãy cân nhắc điều này:

Các Cố vấn chứng khoán Motley Fool nhóm phân tích vừa xác định được những gì họ tin là 10 cổ phiếu tốt nhất để các nhà đầu tư mua ngay bây giờ… và Nvidia không phải là một trong số đó. 10 cổ phiếu lọt vào danh sách có thể tạo ra lợi nhuận khủng trong những năm tới.

Hãy xem xét khi nào Nvidia đã lập danh sách này vào ngày 15 tháng 4 năm 2005… nếu bạn đầu tư 1.000 đô la vào thời điểm chúng tôi khuyến nghị, bạn sẽ có 741.989 đô la!*

Cố vấn chứng khoán cung cấp cho các nhà đầu tư một bản thiết kế dễ làm theo để thành công, bao gồm hướng dẫn xây dựng danh mục đầu tư, cập nhật thường xuyên từ các nhà phân tích và hai lựa chọn cổ phiếu mới mỗi tháng. Cố vấn chứng khoán dịch vụ có hơn gấp bốn lần sự trở lại của S&P 500 kể từ năm 2002*.

Xem 10 cổ phiếu »

*Lợi nhuận của Stock Advisor tính đến ngày 15 tháng 7 năm 2024

Randi Zuckerberg, cựu giám đốc phát triển thị trường và phát ngôn viên của Facebook và là chị gái của CEO Meta Platforms Mark Zuckerberg, là thành viên hội đồng quản trị của The Motley Fool. Bank of America là đối tác quảng cáo của The Ascent, một công ty của Motley Fool. Leo Sun có các vị trí tại Apple và Meta Platforms. The Motley Fool có các vị trí tại và khuyến nghị Apple, Bank of America, Meta Platforms và Nvidia. The Motley Fool có chính sách tiết lộ.

Các tỷ phú đang bán 3 cổ phiếu trí tuệ nhân tạo (AI) này ngay bây giờ ban đầu được xuất bản bởi The Motley Fool