Bạn đã từng nghe? Các tỷ phú đang mua hết cổ phiếu của 3 cổ phiếu này.

Hoạt động của nhà đầu tư tỷ phú có xu hướng thu hút được sự chú ý của các nhà đầu tư cá nhân. Khi nói đến các động thái đầu tư của Warren Buffett và những người khác, nhiều nhà đầu tư xem xét hồ sơ 13-F hàng quý của các tỷ phú gửi tới Ủy ban Chứng khoán và Giao dịch (SEC), tìm kiếm ý tưởng đầu tư và những hiểu biết sâu sắc có thể có.

Phải thừa nhận rằng, các tỷ phú thường đưa ra những quyết định như vậy vì những lý do không giúp ích hoặc không khiến nhà đầu tư bình thường quan tâm. Tuy nhiên, một số khoản đầu tư của họ thực sự có tiềm năng tăng trưởng và ba người đóng góp cho Motley Fool tin rằng Bảng chữ cái (NASDAQ: GOOGL) (NASDAQ: GOOG), Công nghệ Uber (NYSE: UBER)Và Dụng cụ Texas (NASDAQ: TXN) có thể phục vụ tốt cho các cổ đông của họ.

Người sáng lập Bridgewater, Ray Dalio đang mua cổ phiếu của Alphabet

Jake Lerch (Bảng chữ cái): Đó là sự thật: Các tỷ phú yêu thích cổ phiếu công nghệ. Và trong số những mục yêu thích của họ là Bảng chữ cái. Quả thực, theo Motley Fool Research, Alphabet (cùng với gã khổng lồ quảng cáo kỹ thuật số Meta Nền tảng) đứng đầu danh sách cổ phiếu công nghệ được sở hữu nhiều nhất vào cuối năm 2023 trong số các quỹ phòng hộ do các tỷ phú điều hành.

Đặc biệt, Bridgewater Associates, do tỷ phú Ray Dalio thành lập, sở hữu hơn 285 triệu USD cổ phiếu Alphabet vào cuối năm 2023, khiến công ty Cổ phiếu lớn nhất của Bridgewater. Tuy nhiên, Bridgewater thậm chí còn mua thêm nhiều cổ phiếu hơn của Alphabet trong năm nay. Theo hồ sơ mới nhất của quỹ vào giữa tháng 5, Bridgewater hiện sở hữu 5.368.853 cổ phiếu, tương đương khoảng 951 triệu USD cổ phiếu Alphabet.

Vậy tại sao Bridgewater lại mua cổ phiếu của Alphabet? Câu trả lời rất đơn giản: Dalio cho rằng cổ phiếu Alphabet đang rẻ. Trên thực tế, ông đã nói như vậy trong một báo cáo gửi đến các nhà đầu tư vào đầu năm nay.

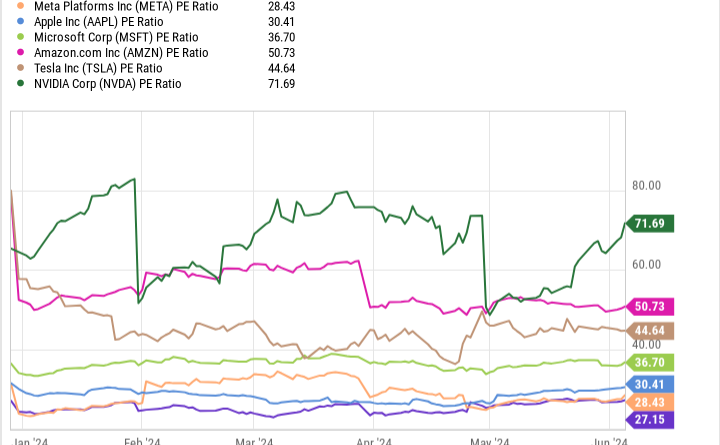

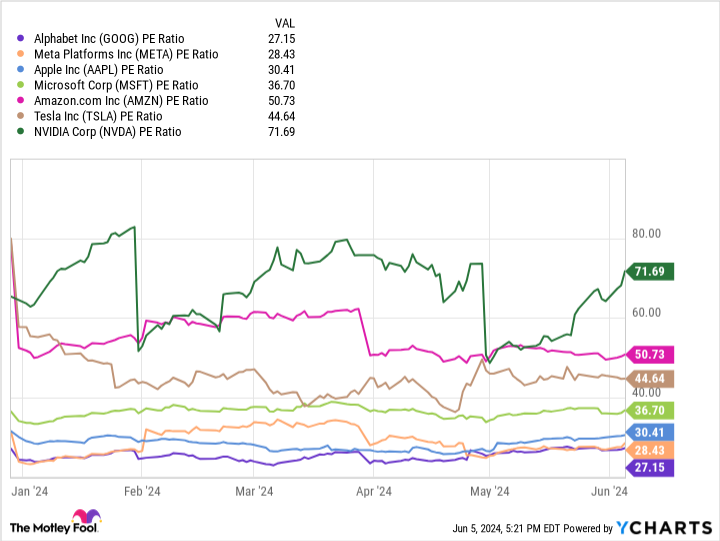

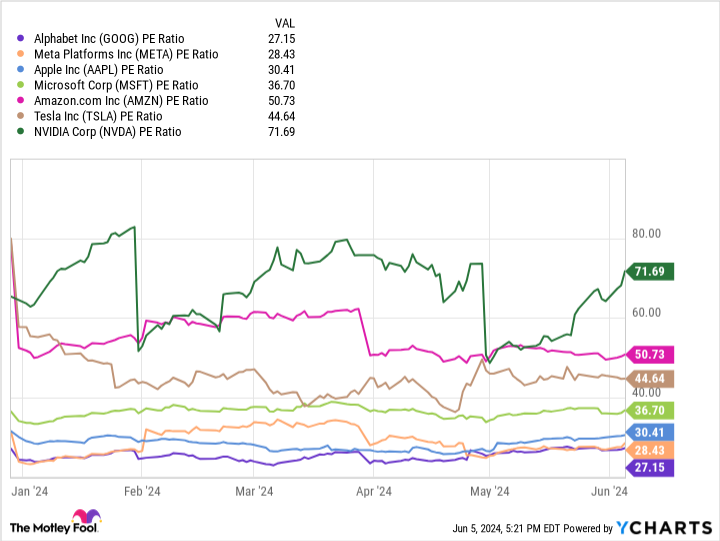

Cụ thể, Dalio nhấn mạnh rằng cổ phiếu của Alphabet có giá cả phải chăng hơn một số cổ phiếu khác trong danh mục “Bảy tuyệt vời” — điều này là đúng. Khi xem xét bội số giá trên thu nhập (P/E) kéo dài đơn giản, Alphabet nổi lên là cổ phiếu có giá hợp lý nhất trong số Magnificent Seven.

Tỷ lệ P/E kéo dài là thước đo được thử nghiệm theo thời gian để giúp các nhà đầu tư hiểu được giá trị của cổ phiếu. Tỷ lệ này càng thấp thì nhà đầu tư càng ít phải trả cho phần lợi nhuận của công ty. Ngược lại, tỷ lệ này càng cao thì nhà đầu tư càng trả nhiều tiền cho lợi nhuận của công ty.

Đối với một nhà quản lý danh mục đầu tư thành công như Dalio, người đang tìm cách cân bằng giữa tăng trưởng và giá trị, Alphabet mang đến những điều tốt nhất cho cả hai thế giới: tỷ lệ P/E tương đối khiêm tốn và tốc độ tăng trưởng doanh thu khoảng 15%.

Vì vậy, đối với những người đang tìm kiếm một cổ phiếu tăng trưởng giá cả phải chăng được các tỷ phú yêu thích, đã đến lúc xem xét Alphabet.

Tăng trưởng thu nhập trong tương lai của Uber khiến cổ phiếu trở thành một món hời ngày hôm nay

Justin Pope (Uber Technologies): Theo nghiên cứu về các quỹ phòng hộ của The Motley Fool, Uber Technologies đã trở thành lựa chọn phổ biến của những người chơi giàu có nhất Phố Wall. Ứng dụng dẫn đầu về dịch vụ gọi xe nằm trong top 10 cổ phiếu nắm giữ nhiều nhất của 4 trong số 16 quỹ phòng hộ được phân tích. Khi nghiên cứu được công bố, đây là cổ phiếu công nghệ hàng đầu của nhà quản lý quỹ quá cố Jim Simons, Renaissance Technology.

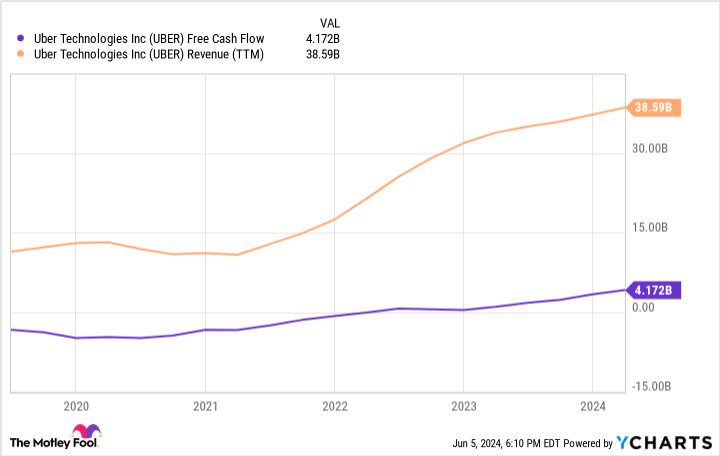

Điều gì khiến Uber trở nên đặc biệt? Trên thực tế, nó đã trở thành công ty dẫn đầu về dịch vụ gọi xe ở Hoa Kỳ và đã tạo được dấu ấn trên toàn thế giới. Uber ước tính có khoảng 76% thị phần ở Mỹ, điều này đã giúp hãng phát triển đủ lớn để nhận ra đòn bẩy hoạt động đáng chú ý trong những năm gần đây. Điều đó có nghĩa là doanh thu tăng nhanh hơn chi phí, dẫn đến tăng trưởng thu nhập nhanh chóng.

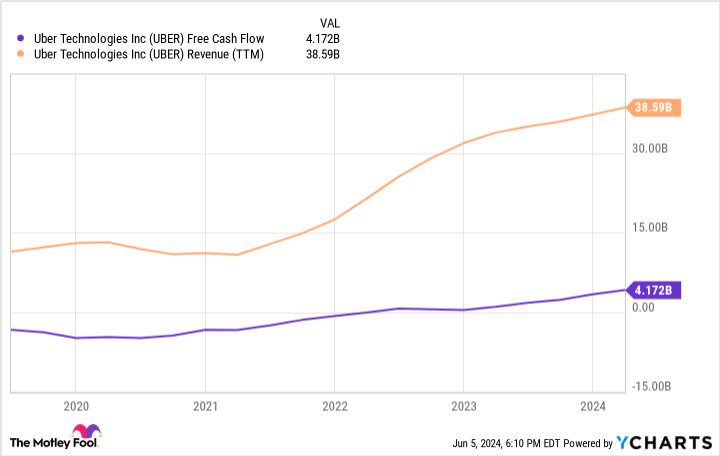

Bạn có thể thấy rằng dòng tiền tự do của Uber bắt đầu tăng mạnh khi doanh thu vượt 30 tỷ USD vào cuối năm 2022:

Thu nhập cuối cùng có xu hướng đi theo dòng tiền. Các nhà phân tích tin rằng thu nhập trên mỗi cổ phiếu của Uber sẽ tăng trung bình hơn 50% hàng năm trong vòng 3 đến 5 năm tới. Điều đó dường như có thể đạt được khi Uber có tốc độ tăng trưởng mạnh mẽ và thúc đẩy các nguồn doanh thu mới. Uber đang kiếm tiền từ lưu lượng truy cập nền tảng của mình theo những cách mới, chẳng hạn như quảng cáo.

Cổ phiếu đang giao dịch ở mức P/E dự phóng là 76. Điều đó thường có vẻ đắt, nhưng sẽ không như vậy nếu doanh nghiệp đang tăng lợi nhuận nhanh như các nhà phân tích tin rằng Uber sẽ làm. Tỷ lệ PEG hiện tại là 1,4 cho thấy cổ phiếu này hấp dẫn nếu xét đến mức tăng trưởng dự kiến của Uber. Những người giàu nhất Phố Wall dường như cũng đồng ý.

Sự tham gia tích cực của tỷ phú có thể khiến cổ phiếu Texas Instruments trở nên đáng mua

Will Healy (Dụng cụ Texas): Có lẽ một trong những khoản đầu tư bất ngờ nhất của tỷ phú là việc Elliott Management mua cổ phiếu Texas Instruments trị giá 2,5 tỷ USD. Texas Instruments chuyên về chip tương tự và chip nhúng. Nó được biết đến nhiều nhất với việc phát minh ra mạch tích hợp vào năm 1958 và ngày nay cho các chip công nghiệp và ô tô. Nó có 100.000 khách hàng.

Dưới thời Giám đốc điều hành trước đó, Rich Templeton, công ty cũng được biết đến với mức cổ tức tăng trưởng với tốc độ tăng trưởng kép hàng năm là 24% từ năm 2004 đến năm 2023. Kể từ đó, Templeton nghỉ hưu và Haviv Ilan đảm nhận vị trí Giám đốc điều hành.

Có thể chính sự lãnh đạo của Ilan đã thu hút sự chú ý của quỹ do tỷ phú Paul Singer điều hành. Vào năm 2024, mức tăng cổ tức của nó chỉ là 5% trong bối cảnh ngành suy thoái. Ngoài ra, cam kết trị giá 5 tỷ USD để xây dựng thêm các nhà máy đã giúp khiến dòng tiền tự do kéo dài 12 tháng giảm 79% trong một năm xuống còn 940 triệu USD, thấp hơn nhiều so với chi phí cổ tức hàng năm là 4,7 tỷ USD.

Trong thư gửi hội đồng quản trị của Texas Instruments, Elliott lưu ý dòng tiền tự do đang giảm và niềm tin rằng tham vọng bổ sung công suất vượt xa nhu cầu dự kiến. Để đạt được mục tiêu này, Elliott muốn công ty tăng dòng tiền tự do lên trên 9 USD/cổ phiếu vào năm 2026, cao hơn nhiều so với mức chi trả hàng năm hiện tại là 5,20 USD/cổ phiếu.

Hiện tại, các nhà đầu tư có thể muốn chờ phản hồi của công ty đối với hoạt động tích cực của cổ đông Elliott trước khi thêm cổ phiếu. Texas Instruments liên tục vượt trội so với S&P 500 cho đến khoảng một năm trước, ngụ ý rằng cổ phiếu bán dẫn phản ứng tốt với triết lý quản lý của Templeton. Nếu Elliott có thể thuyết phục công ty ưu tiên dòng tiền tự do một lần nữa thì cổ phiếu lại có thể trở thành một món nên mua, đặc biệt là đối với các nhà đầu tư thu nhập.

Bạn có nên đầu tư 1.000 USD vào Alphabet ngay bây giờ không?

Trước khi mua cổ phiếu của Alphabet, hãy cân nhắc điều này:

Các Cố vấn chứng khoán Motley Fool nhóm phân tích vừa xác định những gì họ tin là 10 cổ phiếu tốt nhất để các nhà đầu tư mua ngay bây giờ… và Alphabet không phải là một trong số đó. 10 cổ phiếu bị cắt giảm có thể mang lại lợi nhuận khổng lồ trong những năm tới.

Hãy cân nhắc khi nào Nvidia lập danh sách này vào ngày 15 tháng 4 năm 2005… nếu bạn đầu tư 1.000 USD vào thời điểm chúng tôi đề xuất, bạn sẽ có $740,688!*

Cố vấn chứng khoán cung cấp cho các nhà đầu tư một kế hoạch chi tiết dễ thực hiện để đạt được thành công, bao gồm hướng dẫn xây dựng danh mục đầu tư, cập nhật thường xuyên từ các nhà phân tích và hai lựa chọn cổ phiếu mới mỗi tháng. Các Cố vấn chứng khoán dịch vụ có nhiều hơn gấp bốn lần sự trở lại của S&P 500 kể từ năm 2002*.

Xem 10 cổ phiếu »

*Cố vấn chứng khoán trở lại kể từ ngày 3 tháng 6 năm 2024

Suzanne Frey, giám đốc điều hành của Alphabet, là thành viên ban giám đốc của The Motley Fool. John Mackey, cựu Giám đốc điều hành của Whole Foods Market, một công ty con của Amazon, là thành viên ban giám đốc của The Motley Fool. Randi Zuckerberg, cựu giám đốc phát triển thị trường và phát ngôn viên của Facebook và là chị gái của Giám đốc điều hành Meta Platforms Mark Zuckerberg, là thành viên ban giám đốc của The Motley Fool. Jake Lerch có các vị trí trong Alphabet, Amazon, Nvidia và Tesla. Justin Pope không có vị trí trong bất kỳ cổ phiếu nào được đề cập. Will Healy không có vị trí trong bất kỳ cổ phiếu nào được đề cập. Motley Fool có các vị trí trong và đề xuất Alphabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia, Tesla, Texas Instruments và Uber Technologies. Motley Fool đề xuất các tùy chọn sau: cuộc gọi dài tháng 1 năm 2026 trị giá $395 trên Microsoft và cuộc gọi ngắn tháng 1 năm 2026 $405 trên Microsoft. Motley Fool có chính sách tiết lộ thông tin.

Bạn đã từng nghe? Các tỷ phú đang mua hết cổ phiếu của 3 cổ phiếu này. ban đầu được xuất bản bởi The Motley Fool