Broadcom có phải là cổ phiếu trí tuệ nhân tạo (AI) hàng đầu để mua ngay bây giờ không?

Broadcom (NASDAQ: AVGO) là một lựa chọn phổ biến trong thế giới đầu tư trí tuệ nhân tạo (AI). Tuy nhiên, nó không rõ ràng bằng việc đầu tư vào Nvidia hoặc Palantirvì cả hai công ty này đều thu được phần lớn doanh thu thông qua các dịch vụ AI.

Dòng sản phẩm của Broadcom có phạm vi tiếp cận rộng hơn nhiều, khiến nó trở thành một khoản đầu tư đa dạng hơn. Tuy nhiên, đa dạng hóa cũng có thể khiến công ty bỏ lỡ một số phong trào công nghệ lớn. Vậy Broadcom có phải là một lựa chọn AI tuyệt vời không? Hay dòng sản phẩm của họ quá phổ biến nên không thể hưởng lợi từ sự chuyển đổi thế hệ này?

Một bộ phận không liên quan đến AI đứng đằng sau sự tăng trưởng của Broadcom

Nếu bạn xem trang sản phẩm của Broadcom trên trang web của nó, bạn có thể bị choáng ngợp bởi vô số lựa chọn mà nó đưa ra. Nó cung cấp cả phần cứng và phần mềm, chẳng hạn như phần mềm an ninh mạng và máy tính lớn, cũng như các sản phẩm kết nối. Sản phẩm phần mềm lớn nhất của nó là một thương vụ mua lại khi mua VMware.

VMware cung cấp cho khách hàng các dịch vụ máy tính để bàn ảo thông qua đám mây và không liên quan nhiều đến AI, ngay cả khi đó là một dịch vụ hữu ích. VMware cũng là lý do chính khiến Broadcom cho thấy doanh thu tăng trưởng.

Trong năm tài chính quý 3 năm 2024 (kết thúc vào ngày 4 tháng 8), doanh thu của Broadcom đã tăng 47% so với cùng kỳ năm trước lên 13 tỷ USD. Tuy nhiên, khi không tính phần đóng góp của VMware (vì kết quả của VMware không được tính vào kết quả quý 3 năm tài chính 2023), doanh thu của Broadcom chỉ tăng 4% so với cùng kỳ năm ngoái.

Đối với một công ty được miêu tả là một công ty đầu tư mạnh vào AI, đó là mức tăng trưởng khá yếu khi xét đến các khoản đầu tư tập trung vào AI khác đang tăng trưởng rất nhanh.

Tuy nhiên, khi tìm hiểu sâu hơn, bạn sẽ thấy các sản phẩm AI của Broadcom đang nghiền nát nó.

Mức giá trên cổ phiếu của Broadcom có thể quá cao để trả

Các sản phẩm AI lớn nhất của Broadcom là các công tắc kết nối và bộ tăng tốc tùy chỉnh mà Broadcom đã hỗ trợ thiết kế, như Bảng chữ cáiĐơn vị xử lý tensor (TPU). Bộ tăng tốc tùy chỉnh đã tăng 350% so với cùng kỳ năm ngoái trong Quý 3 và các thiết bị chuyển mạch ethernet (được sử dụng trong máy chủ để điều hướng luồng thông tin) đã tăng 400% so với cùng kỳ năm trước.

Đó là mức tăng trưởng ấn tượng đối với hai dòng sản phẩm đó, nhưng hiệu ứng tích cực bị át đi bởi các phân khúc kinh doanh khác của Broadcom cũng hoạt động kém hiệu quả.

Tuy nhiên, Phố Wall kỳ vọng mức tăng trưởng của Broadcom sẽ tăng trong năm tài chính 2025, với 37 nhà phân tích dự đoán mức tăng trưởng doanh thu trung bình là 17,5%. Họ thấy rõ những luồng gió AI này sẽ có tác động lớn hơn trong năm tới, nhưng liệu điều đó có khiến cổ phiếu trở nên đáng mua vào lúc này không?

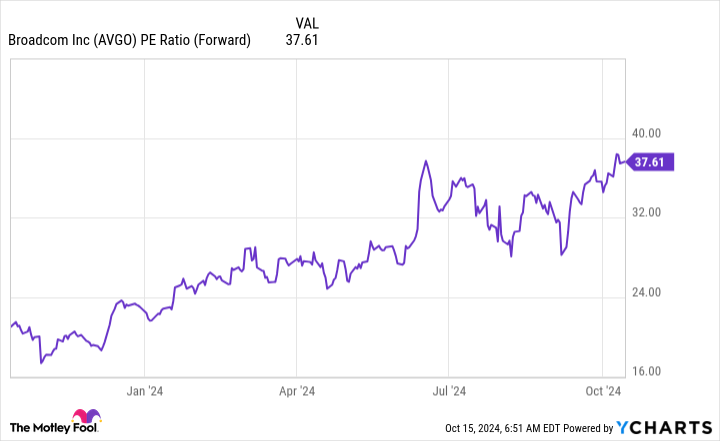

Cổ phiếu của Broadcom không hề rẻ. Nó có mức phí bảo hiểm khá cao với mức gấp gần 38 lần thu nhập dự phóng.

Đó là những kỳ vọng khá cao và cho đến nay, Broadcom vẫn chưa đáp ứng được chúng nếu loại bỏ hiệu ứng của VMware.

Broadcom là một công ty tuyệt vời với những sản phẩm tuyệt vời. Tuy nhiên, vì có quá nhiều dòng sản phẩm nên rất khó để thấy được tác động của AI đối với hoạt động kinh doanh. Thị trường dường như tin rằng các nhà đầu tư sẽ nhìn thấy hiệu ứng này vào năm 2025, nhưng đó dường như là một kỳ vọng cao cả, vì những cơn gió ngược của AI đã xuất hiện được khoảng một năm rưỡi.

Tôi nghĩ các nhà đầu tư có thể chọn những cổ phiếu AI tốt hơn nhiều so với Broadcom, vì nhiều cổ phiếu trong số đó đang tăng trưởng nhanh hơn và giao dịch với mức giá rẻ hơn nhiều so với Broadcom (như Alphabet hay Nền tảng Meta). Broadcom có thể chứng minh tôi sai, nhưng tôi không sẵn sàng chấp nhận rủi ro khi xem xét mức giá mà cổ phiếu của họ đang giao dịch.

Đừng bỏ lỡ cơ hội thứ hai này với cơ hội sinh lời tiềm năng

Bạn có bao giờ cảm thấy như mình đã bỏ lỡ cơ hội mua những cổ phiếu thành công nhất không? Vậy thì bạn sẽ muốn nghe điều này.

Trong những trường hợp hiếm hoi, đội ngũ chuyên gia phân tích của chúng tôi đưa ra một Cổ phiếu “Giảm gấp đôi” khuyến nghị cho các công ty mà họ nghĩ sắp nổi lên. Nếu bạn lo lắng mình đã bỏ lỡ cơ hội đầu tư thì bây giờ là thời điểm tốt nhất để mua trước khi quá muộn. Và những con số đã nói lên điều đó:

-

Amazon: nếu bạn đầu tư 1.000 USD khi chúng tôi tăng gấp đôi vào năm 2010, bạn sẽ có 21.121 USD!*

-

Quả táo: nếu bạn đầu tư 1.000 USD khi chúng tôi tăng gấp đôi vào năm 2008, bạn sẽ có $43,917!*

-

Netflix: nếu bạn đầu tư 1.000 USD khi chúng tôi tăng gấp đôi vào năm 2004, bạn sẽ có $370,844!*

Hiện tại, chúng tôi đang đưa ra cảnh báo “Giảm gấp đôi” cho ba công ty đáng kinh ngạc và có thể sẽ không có cơ hội nào khác như thế này sớm.

Xem 3 cổ phiếu “Giảm gấp đôi” »

*Cố vấn chứng khoán trở lại kể từ ngày 14 tháng 10 năm 2024

Suzanne Frey, giám đốc điều hành của Alphabet, là thành viên ban giám đốc của The Motley Fool. Randi Zuckerberg, cựu giám đốc phát triển thị trường và phát ngôn viên của Facebook và là chị gái của Giám đốc điều hành Meta Platforms Mark Zuckerberg, là thành viên ban giám đốc của The Motley Fool. Keithen Drury có các vị trí trong Bảng chữ cái và Nền tảng Meta. Motley Fool có các vị trí trong và đề xuất Alphabet, Meta Platforms, Nvidia và Palantir Technologies. Motley Fool đề xuất Broadcom. Motley Fool có chính sách tiết lộ thông tin.

Broadcom có phải là cổ phiếu trí tuệ nhân tạo (AI) hàng đầu để mua ngay bây giờ không? ban đầu được xuất bản bởi The Motley Fool