Microsoft và 2 cổ phiếu tăng trưởng này chưa phải là những công ty tạo ra thu nhập thụ động mạnh mẽ, nhưng họ vẫn tiếp tục tăng cổ tức với tốc độ nhanh chóng

Một nhược điểm của việc đầu tư vào cổ phiếu tăng trưởng là chúng có xu hướng trả cổ tức nhỏ hoặc không trả cổ tức. Ý tưởng là tái đầu tư vốn vào doanh nghiệp để tăng giá trị của doanh nghiệp thay vì mang lại cho các nhà đầu tư lợi ích tạm thời của khoản thanh toán cổ tức. Tuy nhiên, có một giới hạn về mức tái đầu tư cần thiết trước khi nó trở nên lãng phí. Đó là lý do tại sao nhiều công ty tăng trưởng áp dụng cách tiếp cận cân bằng hơn đối với các chương trình hoàn vốn của họ.

Microsoft (NASDAQ: MSFT), Broadcom (NASDAQ: AVGO)Và Visa (NYSE: V) là những ví dụ điển hình về các công ty tăng trưởng mới nổi trước đây đã trưởng thành và không còn cần phải đổ từng ounce lợi nhuận dư thừa trở lại vào doanh nghiệp của họ nữa. Mặc dù lợi suất thấp, cả ba công ty đều rất cam kết với cổ tức của họ. Đây là lý do tại sao tất cả chúng đều được mua ngay bây giờ.

Cổ tức ngày càng tăng của Microsoft là một trong nhiều lý do để mua cổ phiếu

Microsoft đã liên tục tăng cổ tức, với mức tăng cổ tức hàng năm thường vào khoảng 10% và cổ tức gần như tăng gấp ba lần trong 10 năm qua. Chi phí cổ tức hàng năm của Microsoft hiện là hơn 21 tỷ đô la — nhưng công ty có thể dễ dàng chi trả được.

Tỷ lệ chi trả của Microsoft chỉ là 25% — nghĩa là cứ mỗi đô la thu nhập trên mỗi cổ phiếu (EPS), khoảng 0,25 đô la sẽ được dùng để trả cổ tức trên mỗi cổ phiếu. Đó là một khoản chi phí phải chăng, đặc biệt là đối với một công ty như Microsoft có bảng cân đối kế toán cực kỳ lành mạnh với nhiều tiền mặt, các khoản tương đương tiền và chứng khoán có thể bán được hơn là nợ.

Việc mua lại cổ phiếu cũng là một khía cạnh cốt lõi của chương trình hoàn vốn của Microsoft. Mặc dù chi phí bồi thường dựa trên cổ phiếu ngày càng tăng, công ty đã giảm 10% số lượng cổ phiếu đang lưu hành trong thập kỷ qua nhờ vào việc mua lại. Tuy nhiên, đã có sự thay đổi đáng chú ý trong chiến lược hoàn vốn của Microsoft trong khoảng một năm trở lại đây.

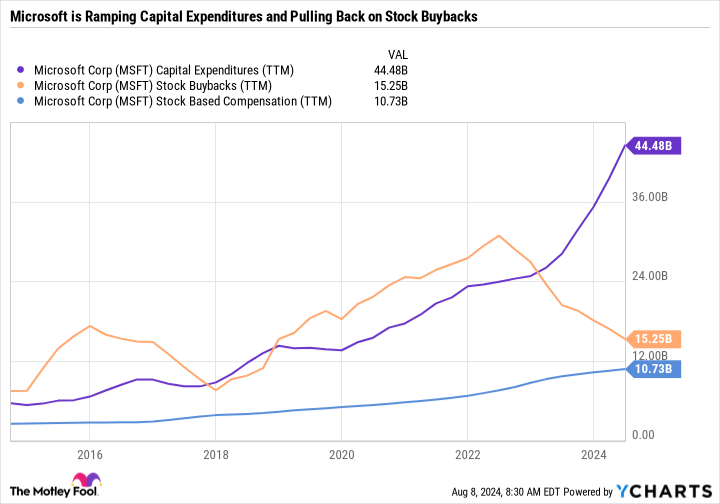

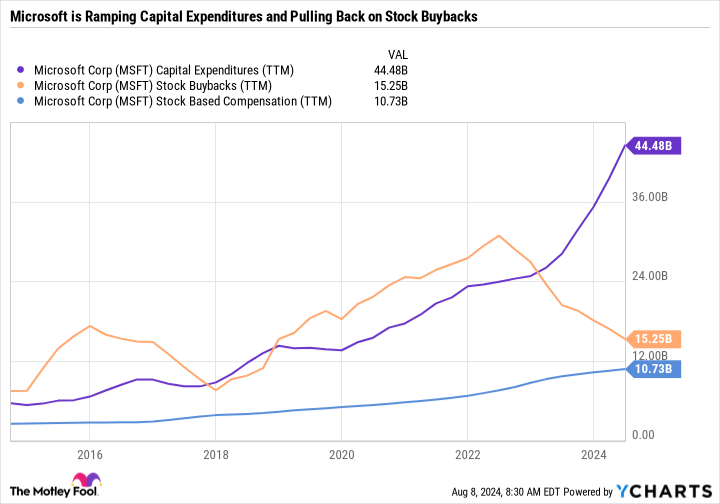

Microsoft đang rút lại các đợt mua lại cổ phiếu để đẩy nhanh chi tiêu vốn khi công ty tăng cường chi tiêu cho cải tiến sản phẩm và đầu tư vào trí tuệ nhân tạo (AI). Trong biểu đồ sau, bạn có thể thấy rằng các đợt mua lại cổ phiếu của công ty đã giảm khoảng 50% so với một vài năm trước, trong khi capex của công ty đã tăng vọt.

Điểm hấp dẫn của chiến lược phân bổ vốn của Microsoft là họ có thể sử dụng mua lại cổ phiếu như một đòn bẩy để kéo khi cần nhiều tiền hơn để đầu tư vào tăng trưởng, hoặc có thể làm chậm tăng trưởng khi không có cơ hội hấp dẫn. Tuy nhiên, họ vẫn có thể mua lại đủ cổ phiếu để bù đắp nhiều hơn cho khoản bồi thường dựa trên cổ phiếu — do đó tránh được tình trạng pha loãng.

Điểm mấu chốt ở đây là Microsoft có lợi nhuận cao đến mức có thể chi trả cổ tức lớn và tăng trưởng đều đặn trong khi vẫn đầu tư vào tăng trưởng. Với tỷ lệ giá trên thu nhập (P/E) là 33,8, Microsoft cũng không phải là một cổ phiếu đặc biệt đắt đỏ — đặc biệt là so với một số công ty cùng ngành có mức tăng trưởng vốn hóa lớn.

Broadcom còn hơn cả một trò chơi AI

Cổ tức của Broadcom đã tăng khoảng năm lần trong khoảng thời gian chỉ bảy năm. Nó đã nổi lên như một cổ phiếu bán dẫn trả cổ tức tốt nhất khi nó chuyển lợi nhuận trực tiếp cho các cổ đông. Nhưng điều đó không có nghĩa là Broadcom đang giảm tốc khi nói đến tăng trưởng.

Broadcom sản xuất nhiều loại linh kiện phần cứng cho lưu trữ và hệ thống, kết nối không dây và có dây, phần mềm máy chủ lớn và doanh nghiệp, an ninh mạng, v.v. Công ty được hưởng lợi từ việc tăng cường đầu tư vào kết nối toàn cầu và nhu cầu về sức mạnh tính toán lớn hơn để hỗ trợ các mô hình AI. Theo hướng này, Broadcom không phải là cổ phiếu AI thuần túy. Công ty đã hoạt động tốt trước khi có đợt đầu tư AI tăng vọt gần đây. Tuy nhiên, doanh số bán chip AI của Broadcom đang tăng vọt, điều này có thể dẫn đến AI trở thành một phần lớn hơn trong cơ cấu doanh thu của công ty trong tương lai.

Ngoài hoạt động kinh doanh cân bằng và cổ tức ngày càng tăng, Broadcom cũng không bị định giá quá cao — với tỷ lệ P/E dự phóng là 28,7. Broadcom có lợi suất 1,5%, nghe có vẻ không nhiều, nhưng thực tế cao hơn S&P 500Lợi suất 1,3%. Hơn nữa, lợi suất thấp của Broadcom là kết quả của giá cổ phiếu vượt trội hơn là do thiếu tăng cổ tức. Broadcom đã tăng gần gấp ba lần trong ba năm qua. Nếu không có mức tăng đó, lợi suất sẽ là hơn 4%.

Cộng tất cả lại, Broadcom là một cách tuyệt vời để đầu tư vào AI mà không phải trả giá cao cho một cổ phiếu có mức định giá cao ngất ngưởng.

Visa có thể chiến thắng bất kể nền kinh tế đang diễn biến thế nào

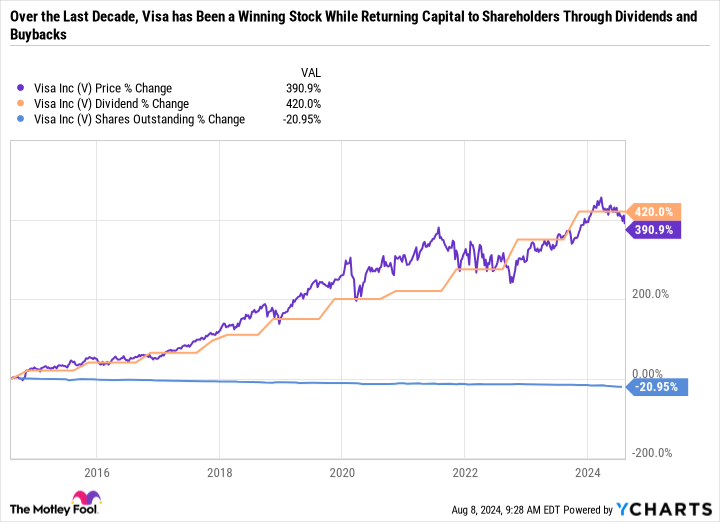

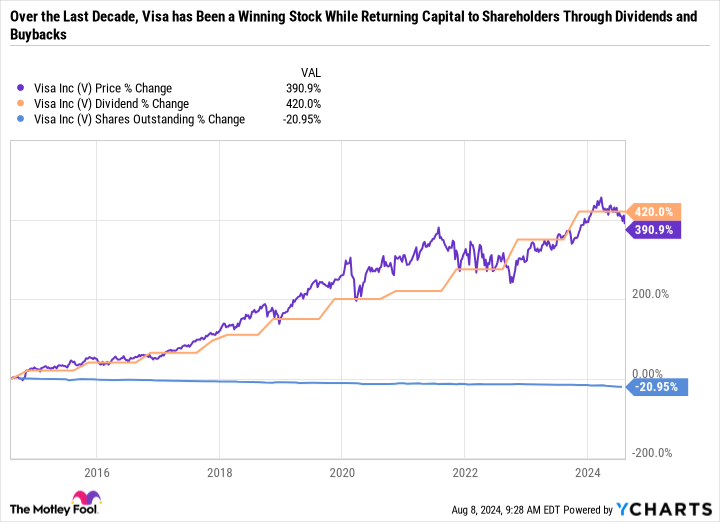

Visa là một ví dụ tuyệt vời khác về một công ty đã phát triển thành sự cân bằng giữa tăng trưởng, thu nhập và giá trị. Visa đã tăng cổ tức trong 16 năm liên tiếp — với mức cổ tức tăng 420% trong thập kỷ qua. Mặc dù tăng nhanh, lợi suất của Visa chỉ là 0,8% — một lần nữa phần lớn là do giá cổ phiếu vượt trội.

Nhưng mặc dù mức tăng cổ tức của Visa rất ấn tượng, nhưng đó không phải là cách duy nhất công ty trả lại vốn cho các cổ đông. Visa đã giảm 21% số lượng cổ phiếu đang lưu hành trong thập kỷ qua. Biểu đồ sau đây cho thấy nhiều lý do tại sao Visa lại là khoản đầu tư sinh lời trong khoảng thời gian này — với mức tăng gần 400% của cổ phiếu cùng với chương trình hoàn vốn ngày càng tăng.

Mặc dù khó có thể tranh cãi về sức mạnh của thành tích của Visa, nhưng các nhà đầu tư quan tâm nhiều hơn đến việc công ty đang hướng đến đâu hơn là công ty đã từng ở đâu. Và may mắn thay cho các nhà đầu tư Visa, vị thế của công ty có vẻ vững chắc hơn bao giờ hết.

Visa tính phí đối với đơn vị chấp nhận thẻ khi thẻ tín dụng và thẻ ghi nợ Visa được sử dụng để thực hiện giao dịch. Mặc dù Visa được hưởng lợi từ việc chi tiêu nhiều hơn, nhưng đây không phải là cổ phiếu theo chu kỳ giống như một công ty phụ thuộc nhiều vào chu kỳ kinh tế và đầu tư vốn.

Cũng đáng lưu ý là Visa cực kỳ chống lại lạm phát — và nếu có, thì sẽ được hưởng lợi từ lạm phát vì lạm phát có nghĩa là chi tiêu danh nghĩa cao hơn. Và không có khả năng chi phí của Visa sẽ tăng theo cùng tỷ lệ.

Nhưng Visa cũng được hưởng lợi từ lãi suất thấp hơn, thúc đẩy tăng trưởng kinh tế.

Tóm lại, Visa sẽ thắng khi tiền được trao tay với số tiền lớn hơn.

Visa cũng đã tận dụng sự chuyển đổi từ tiền mặt sang thanh toán di động và kỹ thuật số, cũng như chuyển đổi tiền kỹ thuật số thay vì chuyển đổi tiền mặt.

Hoạt động kinh doanh gần như hoàn hảo của Visa không có dấu hiệu chậm lại. Và điều tuyệt vời nhất là cổ phiếu không bị định giá quá cao, với tỷ lệ P/E là 27,5.

Các công ty chất lượng với mức giá hợp lý

Microsoft, Broadcom và Visa là những doanh nghiệp rất khác nhau, nhưng chúng là những cổ phiếu khá giống nhau. Cả ba công ty đều có thể chi trả cổ tức mà không ảnh hưởng đến triển vọng tăng trưởng của mình. Với nền tảng vững chắc và vị thế dẫn đầu ngành, cả ba cổ phiếu này cũng có định giá hợp lý.

Nhìn chung, Microsoft, Broadcom và Visa đang đi đúng hướng để trở thành những nguồn thu nhập thụ động mạnh mẽ và đáng mua đối với các nhà đầu tư quan tâm đến các công ty hàng đầu mà không cần mức giá cực kỳ cao.

Bạn có nên đầu tư 1.000 đô la vào Microsoft ngay bây giờ không?

Trước khi mua cổ phiếu của Microsoft, hãy cân nhắc điều này:

Các Cố vấn chứng khoán Motley Fool nhóm phân tích vừa xác định được những gì họ tin là 10 cổ phiếu tốt nhất để các nhà đầu tư mua ngay bây giờ… và Microsoft không phải là một trong số đó. 10 cổ phiếu lọt vào danh sách có thể tạo ra lợi nhuận khủng trong những năm tới.

Hãy xem xét khi nào Nvidia đã lập danh sách này vào ngày 15 tháng 4 năm 2005… nếu bạn đầu tư 1.000 đô la vào thời điểm chúng tôi khuyến nghị, bạn sẽ có $711,657!*

Cố vấn chứng khoán cung cấp cho các nhà đầu tư một bản thiết kế dễ làm theo để thành công, bao gồm hướng dẫn xây dựng danh mục đầu tư, cập nhật thường xuyên từ các nhà phân tích và hai lựa chọn cổ phiếu mới mỗi tháng. Cố vấn chứng khoán dịch vụ có hơn gấp bốn lần sự trở lại của S&P 500 kể từ năm 2002*.

Xem 10 cổ phiếu »

*Lợi nhuận của Stock Advisor tính đến ngày 12 tháng 8 năm 2024

Daniel Foelber không nắm giữ bất kỳ cổ phiếu nào được đề cập. The Motley Fool nắm giữ và khuyến nghị Microsoft và Visa. The Motley Fool khuyến nghị Broadcom và khuyến nghị các lựa chọn sau: mua quyền chọn mua tháng 1 năm 2026 giá 395 đô la cho Microsoft và bán quyền chọn mua tháng 1 năm 2026 giá 405 đô la cho Microsoft. The Motley Fool có chính sách tiết lộ.

Microsoft và 2 cổ phiếu tăng trưởng này chưa phải là những công ty tạo ra thu nhập thụ động mạnh mẽ, nhưng họ vẫn tiếp tục tăng cổ tức với tốc độ nhanh chóng ban đầu được xuất bản bởi The Motley Fool