Tính giá trị nội tại của Marvell Technology, Inc. (NASDAQ:MRVL)

Những hiểu biết chính

-

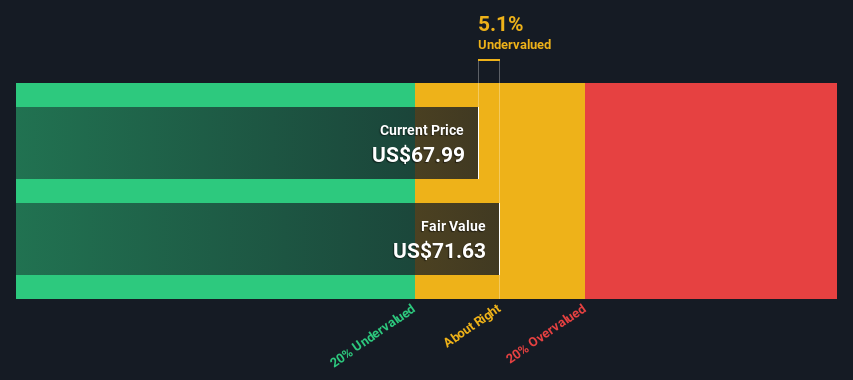

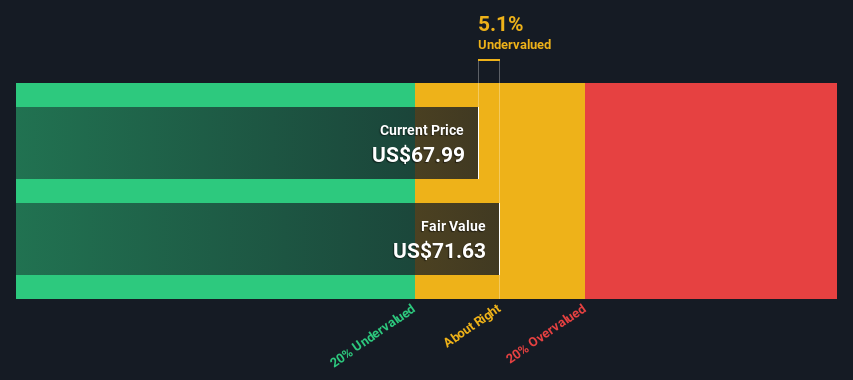

Giá trị hợp lý ước tính của Marvell Technology là 71,63 USD dựa trên Dòng tiền tự do 2 giai đoạn trên vốn chủ sở hữu

-

Giá cổ phiếu hiện tại là 67,99 USD cho thấy Marvell Technology có khả năng giao dịch gần với giá trị hợp lý của nó

-

Ước tính giá trị hợp lý của chúng tôi thấp hơn 20% so với mục tiêu giá của nhà phân tích Marvell Technology là 89,41 USD

Hôm nay chúng ta sẽ thực hiện một cách ước tính giá trị nội tại của Marvell Technology, Inc. (NASDAQ:MRVL) bằng cách dự đoán dòng tiền trong tương lai và sau đó chiết khấu chúng về giá trị ngày nay. Chúng tôi sẽ sử dụng mô hình Dòng tiền chiết khấu (DCF) trong dịp này. Đừng bỏ qua những thuật ngữ này, phép toán đằng sau nó thực sự khá đơn giản.

Chúng tôi xin lưu ý rằng có nhiều cách định giá một công ty và giống như DCF, mỗi kỹ thuật đều có ưu điểm và nhược điểm trong một số trường hợp nhất định. Nếu bạn vẫn còn một số câu hỏi hóc búa về kiểu định giá này, hãy xem mô hình phân tích Simply Wall St.

Xem phân tích mới nhất của chúng tôi về Marvell Technology

Ngươi mâu

Chúng tôi sử dụng mô hình được gọi là mô hình 2 giai đoạn, điều này đơn giản có nghĩa là chúng tôi có hai giai đoạn tốc độ tăng trưởng khác nhau đối với dòng tiền của công ty. Nói chung, giai đoạn đầu tiên là giai đoạn tăng trưởng cao hơn và giai đoạn thứ hai là giai đoạn tăng trưởng thấp hơn. Để bắt đầu, chúng ta phải ước tính dòng tiền trong 10 năm tới. Nếu có thể, chúng tôi sử dụng ước tính của nhà phân tích, nhưng khi không có sẵn, chúng tôi sẽ ngoại suy dòng tiền tự do (FCF) trước đó từ ước tính hoặc giá trị báo cáo cuối cùng. Chúng tôi giả định các công ty có dòng tiền tự do bị thu hẹp sẽ làm chậm tốc độ suy giảm và các công ty có dòng tiền tự do ngày càng tăng sẽ thấy tốc độ tăng trưởng chậm lại trong giai đoạn này. Chúng tôi làm điều này để phản ánh rằng tốc độ tăng trưởng có xu hướng chậm lại nhiều hơn trong những năm đầu so với những năm sau đó.

DCF hoàn toàn thể hiện ý tưởng rằng một đô la trong tương lai ít có giá trị hơn một đô la ngày hôm nay, vì vậy chúng ta cần chiết khấu tổng các dòng tiền trong tương lai này để đạt được ước tính giá trị hiện tại:

Ước tính dòng tiền tự do (FCF) 10 năm

|

2024 |

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

2031 |

2032 |

2033 |

|

|

FCF có đòn bẩy ($, Triệu) |

1,19 tỷ USD |

1,11 tỷ USD |

2,05 tỷ USD |

2,90 tỷ USD |

3,60 tỷ USD |

4,27 tỷ USD |

4,76 tỷ USD |

5,18 tỷ USD |

5,53 tỷ USD |

5,84 tỷ USD |

|

Nguồn ước tính tốc độ tăng trưởng |

Nhà phân tích x7 |

Nhà phân tích x9 |

Nhà phân tích x8 |

Nhà phân tích x5 |

Nhà phân tích x1 |

Nhà phân tích x1 |

Là @ 11,56% |

Là @ 8,81% |

Là @ 6,88% |

Là @5,53% |

|

Giá trị hiện tại ($, Hàng triệu) Được chiết khấu @ 8,7% |

1,1 nghìn đô la Mỹ |

942 USD |

1,6 nghìn đô la Mỹ |

2,1 nghìn đô la Mỹ |

2,4 nghìn đô la Mỹ |

2,6 nghìn đô la Mỹ |

2,7 nghìn đô la Mỹ |

2,7 nghìn đô la Mỹ |

2,6 nghìn đô la Mỹ |

2,5 nghìn đô la Mỹ |

(“Ước tính” = tốc độ tăng trưởng FCF được ước tính bởi Simply Wall St)

Giá trị hiện tại của dòng tiền 10 năm (PVCF) = 21 tỷ USD

Bây giờ chúng ta cần tính Giá trị cuối cùng, giá trị này tính cho tất cả các dòng tiền trong tương lai sau khoảng thời gian 10 năm này. Công thức Tăng trưởng Gordon được sử dụng để tính Giá trị cuối cùng với tốc độ tăng trưởng hàng năm trong tương lai bằng mức trung bình 5 năm của lãi suất trái phiếu chính phủ kỳ hạn 10 năm là 2,4%. Chúng tôi chiết khấu dòng tiền cuối cùng về giá trị ngày nay với chi phí vốn chủ sở hữu là 8,7%.

Giá trị đầu cuối (TV)= FCF2033 × (1 + g) `(r – g) = 5,8 tỷ USD× (1 + 2,4%) ` (8,7%– 2,4%) = 94 tỷ USD

Giá trị hiện tại của giá trị cuối cùng (PVTV)= Tivi / (1 + r)10= 94 tỷ USD/( 1 + 8,7%)10= 41 tỷ USD

Tổng giá trị là tổng dòng tiền trong mười năm tiếp theo cộng với giá trị cuối cùng đã chiết khấu, dẫn đến Tổng Giá trị Vốn chủ sở hữu, trong trường hợp này là 62 tỷ USD. Ở bước cuối cùng, chúng tôi chia giá trị vốn chủ sở hữu cho số lượng cổ phiếu đang lưu hành. So với giá cổ phiếu hiện tại là 68,0 USD, công ty có giá trị hợp lý ở mức chiết khấu 5,1% so với giá cổ phiếu giao dịch hiện tại. Các giả định trong bất kỳ phép tính nào đều có tác động lớn đến việc định giá, vì vậy tốt hơn nên xem đây là một ước tính sơ bộ, không chính xác đến từng xu cuối cùng.

Các giả định

Hiện nay, đầu vào quan trọng nhất của dòng tiền chiết khấu là tỷ lệ chiết khấu và tất nhiên là dòng tiền thực tế. Bạn không cần phải đồng ý với những thông tin đầu vào này, tôi khuyên bạn nên tự mình thực hiện lại các phép tính và thử nghiệm với chúng. DCF cũng không xem xét tính chu kỳ có thể có của một ngành hoặc các yêu cầu về vốn trong tương lai của công ty, do đó nó không đưa ra bức tranh đầy đủ về hiệu suất tiềm năng của công ty. Vì chúng tôi coi Marvell Technology là cổ đông tiềm năng nên chi phí vốn cổ phần được sử dụng làm tỷ lệ chiết khấu chứ không phải chi phí vốn (hoặc chi phí vốn bình quân gia quyền, WACC) tính đến nợ. Trong tính toán này, chúng tôi đã sử dụng 8,7%, dựa trên hệ số beta có đòn bẩy là 1,378. Beta là thước đo mức độ biến động của cổ phiếu so với toàn bộ thị trường. Chúng tôi lấy phiên bản beta từ phiên bản beta trung bình trong ngành của các công ty có thể so sánh trên toàn cầu, với giới hạn áp đặt từ 0,8 đến 2,0, đây là phạm vi hợp lý cho một doanh nghiệp ổn định.

Phân tích SWOT cho Marvell Technology

Sức mạnh

Yếu đuối

Cơ hội

Mối đe dọa

Bước tiếp theo:

Mặc dù quan trọng nhưng việc tính toán DCF chỉ là một trong nhiều yếu tố mà bạn cần đánh giá đối với một công ty. Các mô hình DCF không phải là tất cả và cuối cùng trong việc định giá đầu tư. Đúng hơn, nó nên được coi là hướng dẫn cho “những giả định nào cần phải đúng để cổ phiếu này được định giá thấp/cao?” Ví dụ, nếu tốc độ tăng trưởng giá trị cuối cùng được điều chỉnh một chút, nó có thể làm thay đổi đáng kể kết quả tổng thể. Đối với Marvell Technology, chúng tôi đã tổng hợp ba yếu tố thích hợp mà bạn nên đánh giá:

-

Rủi ro: Ví dụ: chúng tôi đã phát hiện ra 1 dấu hiệu cảnh báo cho Marvell Technology mà bạn nên biết trước khi đầu tư vào đây.

-

Sự quản lý: Người trong nội bộ có tăng cổ phiếu của họ để tận dụng tâm lý thị trường đối với triển vọng tương lai của MRVL không? Hãy xem bản phân tích về ban điều hành và hội đồng quản trị của chúng tôi để hiểu rõ hơn về các yếu tố quản trị và thù lao cho CEO.

-

Các doanh nghiệp vững chắc khác: Nợ thấp, lợi nhuận trên vốn chủ sở hữu cao và kết quả hoạt động tốt trong quá khứ là nền tảng cho một doanh nghiệp vững mạnh. Tại sao không khám phá danh sách tương tác của chúng tôi về các cổ phiếu có nền tảng kinh doanh vững chắc để xem liệu có công ty nào khác mà bạn có thể chưa xem xét hay không!

Tái bút. Simply Wall St cập nhật phép tính DCF cho mỗi cổ phiếu Mỹ hàng ngày, vì vậy nếu bạn muốn tìm giá trị nội tại của bất kỳ cổ phiếu nào khác, chỉ cần tìm kiếm ở đây.

Bạn có phản hồi về bài viết này? Quan tâm đến nội dung? Liên lạc trực tiếp với chúng tôi. Ngoài ra, hãy gửi email cho nhóm biên tập (at) Simplywallst.com.

Bài viết này của Simply Wall St có tính chất chung chung. Chúng tôi chỉ đưa ra bình luận dựa trên dữ liệu lịch sử và dự báo của nhà phân tích bằng phương pháp không thiên vị và các bài viết của chúng tôi không nhằm mục đích tư vấn tài chính. Nó không phải là khuyến nghị mua hoặc bán bất kỳ cổ phiếu nào và không tính đến mục tiêu hoặc tình hình tài chính của bạn. Chúng tôi mong muốn mang đến cho bạn phân tích tập trung dài hạn được thúc đẩy bởi dữ liệu cơ bản. Lưu ý rằng phân tích của chúng tôi có thể không tính đến các thông báo mới nhất của công ty nhạy cảm về giá hoặc tài liệu định tính. Simply Wall St không có vị trí nào trong bất kỳ cổ phiếu nào được đề cập.