1 quỹ ETF Vanguard không thể ngăn cản để tự tin mua với mức giá 350 USD vào năm 2025

Tham gia S&P 500 (SNPINDEX: ^GSPC) là một thành tựu danh giá đối với bất kỳ công ty Mỹ nào. Chỉ số này có tiêu chí đầu vào nghiêm ngặt: Các công ty phải có vốn hóa thị trường ít nhất là 18 tỷ USD và phải tạo ra thu nhập dương. Nhưng ngay cả khi đó, việc gia nhập vẫn theo quyết định của một ủy ban đặc biệt nhằm tái cân bằng chỉ số mỗi quý một lần.

Sau đó có Tăng trưởng S&P 500 chỉ số này sử dụng các tiêu chí thậm chí còn chặt chẽ hơn để giảm 500 công ty từ S&P thông thường xuống các cổ phiếu hoạt động tốt nhất. Nó chỉ nắm giữ 231 công ty tính đến thời điểm viết bài này và bỏ qua phần còn lại. Kết quả là chỉ số Tăng trưởng luôn vượt trội so với S&P 500 mỗi năm.

các Quỹ ETF tăng trưởng Vanguard S&P 500 (NYSEMKT: VOOG) trực tiếp theo dõi hiệu suất của chỉ số Tăng trưởng bằng cách nắm giữ các cổ phiếu tương tự và duy trì tỷ trọng danh mục đầu tư tương tự. Đây là lý do tại sao các nhà đầu tư có 350 USD tiền mặt dự phòng có thể tự tin mua quỹ ETF vào năm 2025.

Nắm giữ lượng lớn cổ phiếu chất lượng cao nhất

Cả chỉ số S&P 500 và S&P 500 Tăng trưởng đều được tính trọng số theo vốn hóa thị trường, nghĩa là những cổ phiếu lớn nhất có ảnh hưởng lớn hơn đến hiệu quả hoạt động của chúng so với những cổ phiếu nhỏ nhất. Công nghệ là lĩnh vực lớn nhất trong 11 lĩnh vực khác nhau của S&P 500 với tỷ trọng 31%.

Chỉ số Tăng trưởng lựa chọn cổ phiếu dựa trên đà tăng trưởng của chúng và mức tăng trưởng doanh số bán hàng của các công ty cơ sở. Kể từ khi những gã khổng lồ công nghệ thích Nvidia có xu hướng dẫn đầu phần còn lại của thị trường dựa trên những yếu tố đó, không có gì ngạc nhiên khi chỉ số Tăng trưởng có tỷ trọng cao hơn nhiều đối với lĩnh vực công nghệ, ở mức 49,9%.

Trên thực tế, hầu hết 10 cổ phiếu hàng đầu trong Vanguard S&P 500 Development ETF đều thuộc ngành công nghệ và mỗi cổ phiếu này đều có tỷ trọng cao hơn nhiều so với S&P 500 thông thường:

|

Cổ phần |

Trọng số ETF tăng trưởng Vanguard |

Trọng số S&P 500 |

|---|---|---|

|

1. Quả táo |

12,40% |

6,97% |

|

2. Microsoft |

11,65% |

6,54% |

|

3. Nvidia |

11,03% |

6,20% |

|

4. Nền tảng Meta |

4,48% |

2,41% |

|

5. Amazon |

4,14% |

3,45% |

|

6. Bảng chữ cái loại A |

3,61% |

2,03% |

|

7. Bảng chữ cái lớp C |

3,03% |

1,70% |

|

8. Eli Lilly |

3,01% |

1,62% |

|

9. Broadcom |

2,78% |

1,50% |

|

10. Tesla |

2,33% |

1,25% |

Nguồn dữ liệu: Vanguard. Trọng số của danh mục đầu tư là chính xác tính đến ngày 31 tháng 8 năm 2024 và có thể thay đổi.

Mọi công ty trong top 10 đó đều đang tạo ra giá trị bằng cách phát triển và triển khai trí tuệ nhân tạo (AI) vào thời điểm hiện tại. Ngay cả Eli Lilly – một công ty dược phẩm sinh học – đã ký kết hợp tác với các công ty khởi nghiệp như OpenAI và Genetic Leap vào đầu năm nay để giúp phát minh ra các loại thuốc và liệu pháp khác nhau.

Tesla, được biết đến như một công ty xe điện, cũng đang phát triển AI để cung cấp năng lượng cho phần mềm tự lái của mình.

Mặt khác, Apple có hơn 2,2 tỷ thiết bị đang hoạt động trên toàn thế giới, vì vậy công ty có thể sớm trở thành nhà phân phối AI lớn nhất cho người tiêu dùng thông qua phần mềm Apple Intelligence. Tính năng này hiện chỉ khả dụng trên các thiết bị mới nhất như MacBook M3 và iPhone 16, vì vậy các tính năng AI mới có thể thúc đẩy chu kỳ nâng cấp mạnh mẽ trong vài năm tới.

Microsoft, Amazon và Alphabet đều đã tạo ra các mô hình AI, trợ lý ảo và chatbot của riêng mình. Ngoài ra, họ còn là ba nhà cung cấp dịch vụ điện toán đám mây hàng đầu trên toàn cầu. Những nền tảng đám mây đó đã trở thành kênh phân phối các mô hình AI và năng lực tính toán trung tâm dữ liệu mà doanh nghiệp cần để phát triển và triển khai phần mềm AI.

Nvidia thiết kế bộ xử lý đồ họa (GPU) mạnh nhất trong ngành bán dẫn cho trung tâm dữ liệu, vốn là trung tâm của mọi thứ tôi vừa đề cập. Các con chip này đang có nhu cầu từ OpenAI, Tesla, Microsoft, Amazon, Alphabet và hầu hết mọi gã khổng lồ công nghệ khác đang tìm cách nắm bắt cơ hội AI.

Vanguard ETF có thể đánh bại S&P 500 (một lần nữa) vào năm tới

Quỹ ETF Tăng trưởng Vanguard S&P 500 đã tăng 27,6% từ đầu năm 2024 đến nay, đánh bại mức tăng 21,5% của S&P 500. Tại sao? 10 cổ phiếu hàng đầu trong bảng trên đã tạo ra lợi nhuận trung bình 43,7% trong năm nay, do đó, chỉ số nào gán cho chúng trọng số cao hơn đương nhiên sẽ hoạt động tốt hơn.

Đó là chủ đề nhất quán của Vanguard ETF (và chỉ số Tăng trưởng). Nó đã tạo ra lợi nhuận gộp hàng năm là 16% kể từ khi thành lập vào năm 2010, vượt qua mức lợi nhuận trung bình hàng năm 13,7% của S&P 500 trong cùng kỳ.

ETF tái cân bằng hàng quý bằng cách thay thế các cổ phiếu hoạt động kém hiệu quả. Nói cách khác, nó hầu như sẽ luôn hoạt động tốt hơn S&P 500 trong thời gian dài vì nó không cần phải nắm giữ những cổ phiếu không mang lại kết quả tốt từ chỉ số đó.

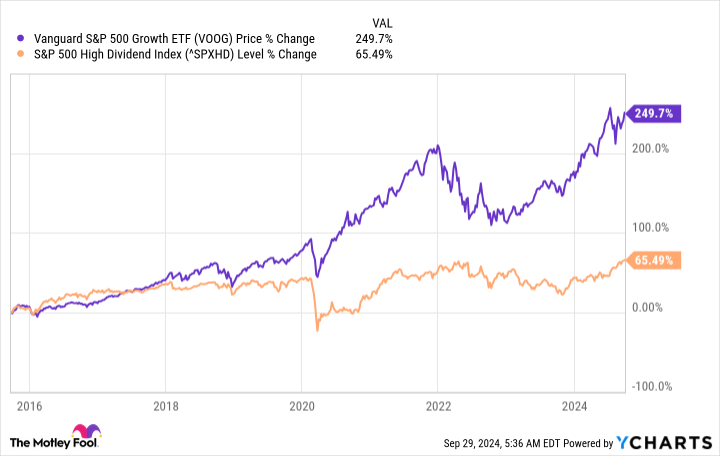

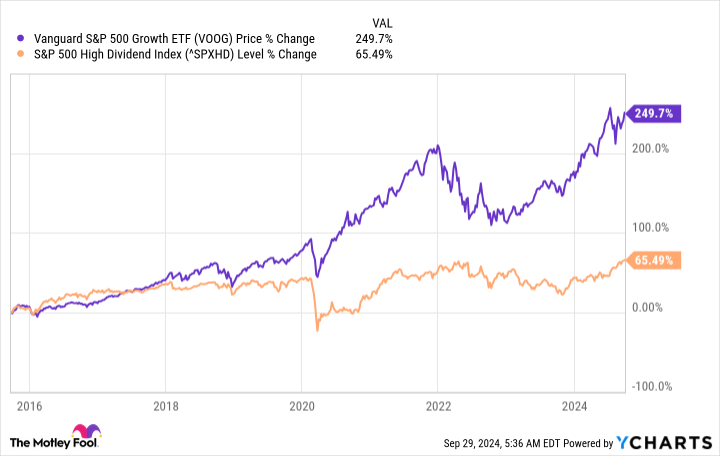

Lần duy nhất S&P 500 có thể hoạt động tốt hơn khi cổ phiếu chia cổ tức trải qua giai đoạn hoạt động tốt hơn so với cổ phiếu tăng trưởng.

Biểu đồ bên dưới thể hiện Vanguard ETF với Cổ tức cao của S&P 500 chỉ số. Cổ phiếu tăng trưởng chỉ kém cổ phiếu chia cổ tức một năm trong số 10 năm gần nhất và có sự khác biệt rõ rệt về lợi nhuận tổng thể trong toàn bộ giai đoạn đó, điều này khiến Vanguard ETF trở thành một lựa chọn hiển nhiên:

Đó là lý do tại sao Vanguard ETF trông giống như một khoản mua tuyệt vời vào năm 2025. Nhưng các nhà đầu tư nên luôn có cách tiếp cận dài hạn vì sự khác biệt về lợi nhuận giữa ETF và S&P 500 có thể có tác động đáng kể đến đồng đô la theo thời gian, nhờ vào tác dụng của sự kết hợp:

|

Số dư ban đầu (2010) |

Lợi nhuận gộp hàng năm |

Số dư vào năm 2024 |

|---|---|---|

|

50.000 USD |

16% (Vanguard ETF) |

$399,375 |

|

50.000 USD |

13,7% (S&P 500) |

$301,728 |

Tính toán của tác giả.

Bạn có nên đầu tư 1.000 USD vào Quỹ Vanguard Admiral – Vanguard S&P 500 Development ETF ngay bây giờ không?

Trước khi bạn mua cổ phiếu của Vanguard Admiral Funds – Vanguard S&P 500 Development ETF, hãy cân nhắc điều này:

các Cố vấn chứng khoán Motley Fool nhóm phân tích vừa xác định những gì họ tin là 10 cổ phiếu tốt nhất để các nhà đầu tư mua ngay bây giờ… và Vanguard Admiral Funds – Vanguard S&P 500 Development ETF không phải là một trong số đó. 10 cổ phiếu bị cắt giảm có thể mang lại lợi nhuận khổng lồ trong những năm tới.

Hãy cân nhắc khi nào Nvidia lập danh sách này vào ngày 15 tháng 4 năm 2005… nếu bạn đầu tư 1.000 USD vào thời điểm chúng tôi đề xuất, bạn sẽ có $744,197!*

Cố vấn chứng khoán cung cấp cho các nhà đầu tư một kế hoạch chi tiết dễ thực hiện để đạt được thành công, bao gồm hướng dẫn xây dựng danh mục đầu tư, cập nhật thường xuyên từ các nhà phân tích và hai lựa chọn cổ phiếu mới mỗi tháng. các Cố vấn chứng khoán dịch vụ có nhiều hơn gấp bốn lần sự trở lại của S&P 500 kể từ năm 2002*.

Xem 10 cổ phiếu »

*Cố vấn chứng khoán trở lại kể từ ngày 30 tháng 9 năm 2024

John Mackey, cựu Giám đốc điều hành của Whole Foods Market, một công ty con của Amazon, là thành viên ban giám đốc của The Motley Fool. Randi Zuckerberg, cựu giám đốc phát triển thị trường và phát ngôn viên của Facebook và là chị gái của Giám đốc điều hành Meta Platforms Mark Zuckerberg, là thành viên ban giám đốc của The Motley Fool. Suzanne Frey, giám đốc điều hành của Alphabet, là thành viên ban giám đốc của The Motley Fool. Anthony Di Pizio không có vị trí nào trong bất kỳ cổ phiếu nào được đề cập. Motley Fool có các vị trí trong và đề xuất Alphabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia và Tesla. Motley Fool đề xuất Broadcom. Motley Fool có chính sách tiết lộ thông tin.

1 quỹ ETF Vanguard không thể ngăn cản để tự tin mua với giá 350 USD hướng tới năm 2025 được xuất bản lần đầu bởi The Motley Fool